税金を抑える

~本当の節税とは? 支出を伴わない控除を使う~

キャッシュフローを改善するためには、①収入を上げる②支出を下げる③税金を抑える、この三つしかありません。前回に続き、③の税金を抑える方法を解説します。

前回は「お金が出ていかない節税」のうち、「低い税率を使う」ことを説明しました。今回は、もう一つの「支出を伴わない控除を使う」ことを解説します。「支出を伴わない控除なんてあるのか」と思うかもしれませんが、数は多くないものの、いくつか存在するのです。今回から一つずつ挙げていきます。

青色申告特別控除を受ける

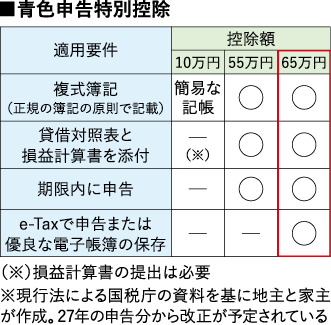

不動産所得の申告で欠かせないのが「青色申告特別控除」です。これは青色申告を選択することで受けられる特典で、10万円・55万円・65万円の3段階の控除があります。

●10万円控除

青色申告をしていれば誰でも受けられる控除です。

●55万円控除

事業的規模(おおむね5棟10室以上)で不動産賃貸事業を行い、複式簿記で記帳し、貸借対照表・損益計算書を添付して期限内に確定申告を行うことが要件です。

●65万円控除

55万円控除の要件を満たしたうえで、国税電子申告・納税システム「e-Tax(タックス)」で電子申告を行うか、帳簿の電子保存をしている場合に適用されます。

青色申告における勘違い

よくある誤解が「5棟10室の事業的規模がないと青色申告できない」というものですが、これは完全な勘違いです。たとえ1室だけの賃貸でも、青色申告を選択すれば10万円の控除は受けられます。

「たった10万円」と思うかもしれませんが、実際に10万円の経費を使うとなると躊躇するものではないでしょうか。青色申告特別控除は、10万円の経費を使ったのと同じ節税効果がありながら、お金は一切出ていきません。お金を減らさずに税金だけが減る、まさに「手残りが増える」仕組みなのです。

最大限の控除を受けるために

事業的規模の判定にはいくつかポイントがあります。

サブリースなどで一棟丸ごと貸している場合には、その建物全体の部屋数でカウントします。また物件を共有している場合には、持ち分で部屋数を案分するのではなく、物件全体の部屋数で判定します。たとえ自身の持ち分が少なくても(例えば10分の1などでも)、全体の部屋数が10室以上あれば、事業的規模になるのです。さらにいうと「おおむね」5棟10室という基準ですので、9室でも事業的規模と判断して問題ないでしょう。

そして不動産所得以外に事業所得(民泊事業など)がある場合には、不動産所得だけでは事業的規模に届かなくても、65万円控除を適用できるのです。

これらの要件を満たしているのに、65万円控除を適用していない確定申告書をよく見ます。青色申告特別控除は、家主にとって最も基本的かつ効果的な節税対策です。最大限の控除を受けられるようにしましょう。

【解説】

Knees bee(ニーズビー)税理士法人(東京都千代田区)

代表 渡邊浩滋税理士・司法書士

危機的状況であった実家の賃貸経営を引き継ぎ、立て直した経験から2011年開業。18年大家さん専門税理士ネットワークを設立し、全国の家主を救うべく活動中。22年法人化。「賃貸住宅フェア」などでの講演も多数。

(2026年3月号掲載)