<<相続前に取り組んでおきたい対策>>

相続対策の第一歩は現状把握から

誰に、何を、どのように残すのかを整理する

「相続対策」と聞くと、相続税対策、遺産分割割合の検討、家族信託や遺言書の準備など、思い浮かぶことは人によってさまざまだろう。また自身の資産状況や家族の事情などにより、取るべき対策は異なる。まずは何から手を付けるべきなのかについてまとめた。

相続のサイクルを知る

そもそも相続について何か対策を取っておきたいと思うのは、漠然とした不安があるからだろう。先祖代々の土地のこと、税金対策、家族の思いなど重きを置くポイントは人それぞれ。いつから何をしていいのかわからないからこそ、不安も増してしまう。

「相続を考えるうえで大事なことは、相続のサイクルを知ることです」と話すのは、相続と資産に関する総合的なコンサルティングを行っているシナジープラス(沖縄県中城村)の亀島淳一社長だ。

親が残した資産価値の高い不動産を、子どもが納税資金を用意できなかったために手放すことになったというケースはよくある。「そうならないためには、自身が相続したその時から次世代に残すための対策を考え始めるといいでしょう」(亀島社長)

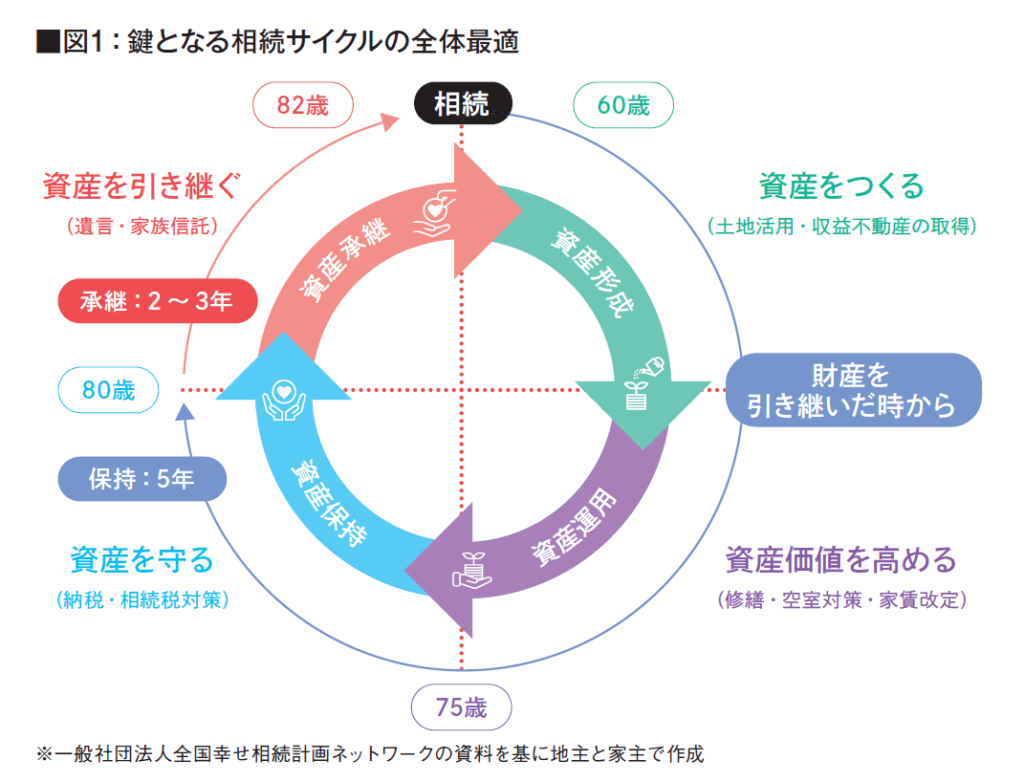

厚生労働省によれば、日本人の平均寿命は男性が81・09歳、女性87・13歳。70歳を過ぎた頃から相続対策を考えると、その期間は10年から15年程度と予想される。一方、60歳で相続した場合、そこからすぐ対策を考え始めれば20年以上の期間をかけることができるのだ。(図1)

相続期間は大きく四つに分けることができる。

❶資産形成期

目的:子孫をお金で困らせない

❷資産運用期

目的:不良財産を減らす

❸資産保持期

目的:優良財産を減らさない

❹資産承継期

目的:相続でもめさせない

相続した時点でまず始めることは、資産の形成や拡大。その後、資産の組み換えなどでより資産価値を高めつつ、納税資金の確保も進めておく。「もらう側の負担にならない“いい資産”を残すことが、家族の“争族化”を防ぐことにもつながるのです」(亀島社長)

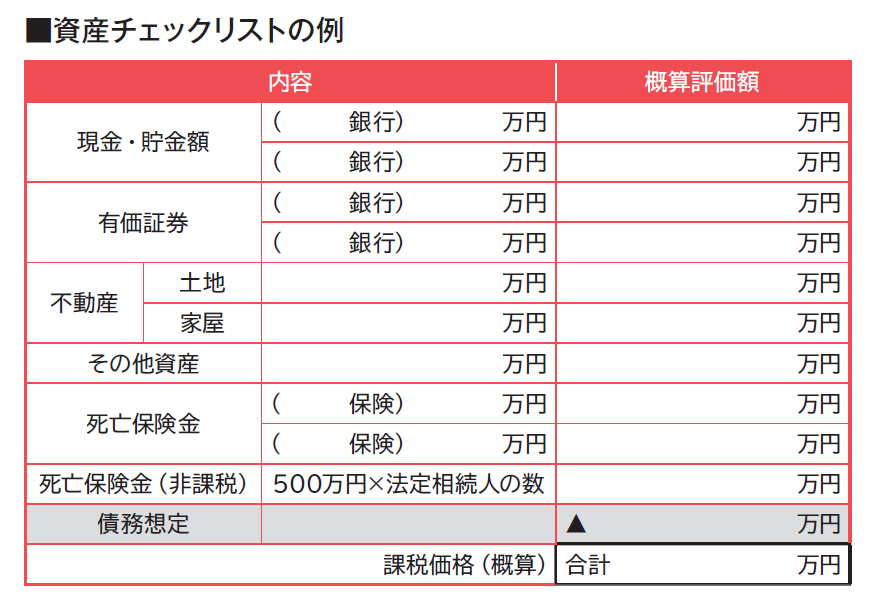

残せる資産の洗い出し

より資産価値の高い資産を残すためには、まず現在の資産の状況を把握しておかなければならない。均等に分けにくい不動産は特に、事前に残すべき財産かどうかを判断しておく必要がある。

そこで相続対策の第一歩となるのが「資産の見える化」だ。自宅や収益物件、遊休地などの不動産、預貯金、株券や保険などの有価証券に大別し、それぞれの概算を確認しておこう。借り入れがある場合にはそれらもすべてリストに入れておくことで、資産の全体像を把握することができる。

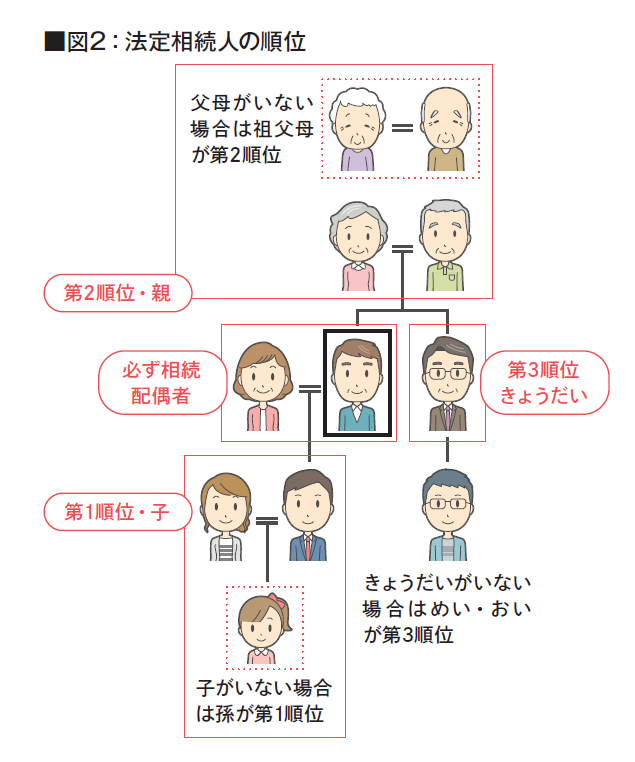

家系図作成し遺産分割を検討

資産の可視化と同時にやっておきたいのが家系図の作成。法定相続人の範囲で十分だが、可能であればそれぞれの家族構成や収入状況なども記載しておくといい。遺産分割割合を考える際に、大いに役に立つからだ。

例えば、相続人となる2人の子どものうち、長男は独身で遠方に住んでいて、次男は既婚で近居のケース。長男には実家近くの代々受け継がれてきた土地を残して次男には金融資産を中心に残した場合と、金融資産を長男に多く残して次男には住まいに近い代々の土地を残した場合。どちらが子どもにとっていい相続といえるかは明白だろう。

親が良かれと思って残した資産が原因になり、子どもの間で“争続”に発展してしまうことはよくある。家系図を作成し「資産をもらう側」の事情を理解することで、円満な相続を目指そう。

未知の相続人がいることも

「自分が知らない法定相続人がいないかどうかについても確認しておくと安心です」と話すのは、東証プライム市場上場企業で独立系コンサルティングファームの山田コンサルティンググループ(東京都千代田区)不動産コンサルティング事業本部の溝口哲朗マネージャーだ。

同氏が以前、相続の相談を受けた男性の例を紹介する。男性は、すでに両親が他界した2人兄弟のうちの弟で、兄が亡くなり相続が発生した。兄弟が長らく疎遠になっていたと聞いた溝口マネージャーのアドバイスで、弟は法定相続人の有無の調査を弁護士に依頼した。すると兄に子どもがいることが判明。兄弟は、配偶者や子・親らの直系血族がいない場合のみ法定相続人になることができるため、このケースでは弟は法定相続人から外れることになった。

法定相続人がいるかどうかを調べるためには、被相続人の出生から亡くなるまでの連続した戸籍謄本を確認しなければならず、手間と時間がかかる。例に挙げたケースのように相続発生後に判明して慌てないために、家系図作成時にはその点も確認しておこう。

資産として残せる状態にあるかを確認

不動産登記をチェック

不動産は遺産分割しにくく、すぐに売却できるか否かも不透明な財産だ。しかも先祖代々受け継がれてきた土地や建物は、土地の境界線や共有者の有無が実はあいまいなことも多い。相続して初めて「測量が不十分」「登記されていない土地がある」「連絡が取れない共有者がいる」といったことが発覚してしまうと、相続手続きを進められなくなってしまう。

そうした事態を防ぐために、事前に登記簿謄本を確認する必要がある。確認の主なポイントは次のとおり。

❶相続登記、名義変更が済んでいるか

❷共有者の有無

❸境界確定がされているか

相続登記は2024年4月1日から義務化されたため、まだ名義が書き換えられていない土地が数多く残っている。溝口マネージャーによれば、相続登記が義務化される前は不動産の名義変更を後回しにしてしまいそのまま忘れてしまったケースや、期限までに遺産の分け方が決まらず共有のまま申告したケースもあったという。前回の相続発生時に遺産の分割割合が決まっておらず、名義も変更されないままとなっている土地の場合はかなり厄介だ。

例えば、父親が祖父から土地を相続した際に、祖父の名義のまま変更されていなかったケース。遺産分割が済んでいて名義変更だけが済んでいないのなら、相続登記のみ行えばいい。しかし、遺産分割割合が決まっていない場合は、権利を有する人を探し手続きを行いたい旨を伝えることから始めなければならない。

一般的に、相続登記の手続きは書類の準備から法務局への申請、登記完了までに1~2カ月程度かかるとされている。相続手続きは期限が決められている中、余計な作業時間が増えてしまうことは避けたい。必ず事前に確認しておこう。

また不動産登記に記載されている面積や境界線が現況と合っているかどうかも必ず確認したい。もし現況と乖離した状態であれば、測量し直して境界を確定しておく必要がある。境界が曖昧なままの土地は、将来隣地との境界トラブルや建物の建築制限の可能性をはらむため売却しにくい。さらに、「納税資金の確保を目的に売却しようとしても、想定よりも低い売却額を提示されかねません」(溝口マネージャー)。相続税対策を考えるうえでも、登記の確認は重要だ。

そのほかにも、未登記の建物の有無や抵当権の設定がされているかどうかなども確認しておくと安心だろう。

相続した底地を分筆して物納する人も多い。「複数の借地人が利用している1筆の土地を、相続を機に分筆して物納することはよくあります。その可能性があるなら、境界確定がされているかどうか事前に確認しておくと安心です」と溝口マネージャーは話す。

2005年に不動産登記法が改正されて以降、分筆した土地と残りのすべての土地それぞれの地積測量図を作成することが義務付けられている。また地積測量図があったとしても現地に境界標がないと筆界が明確であるとはいえないため、改めて境界を特定しなければならない。地主、借地人、必要であれば隣地所有者が立ち会い、過去の図面や塀、柵などを手掛かりに境界を確定し、境界確認書に署名してもらうという手間が発生するのだ。

「借地人の確認が必要になるため、場合によっては時間がかかります。借地人も代替わりしていると誰に確認してもらえばいいのかわからないことさえあります」(溝口マネージャー)

いざというときに困らないように、借地人が亡くなった場合や借地料の振込人名義が変わったことに気が付いた時点で必ず関係者に連絡を取って確認しておこう。

もらう側の心情

不動産を相続で受け取る側にとって重要なことは、対象となる土地の場所や形状、土地活用ができそうか否かについてだろう。受け継ぐ不動産が、大規模修繕が必要な築30年の物件だったり、半数以上が空室の賃貸住宅だったりした場合、相続人にとっては支出が多い「お荷物」の資産にしかならないからだ。

「もらう側にとっていい財産とは、資産性が高い財産です。住宅街の中の駐車場と駅前に立つ築古の賃貸住宅なら、どちらがどれだけ利益を生むのか、資産の組み換えは可能なのかなど、検討し判断しておくことが肝心なのです」(亀島社長)

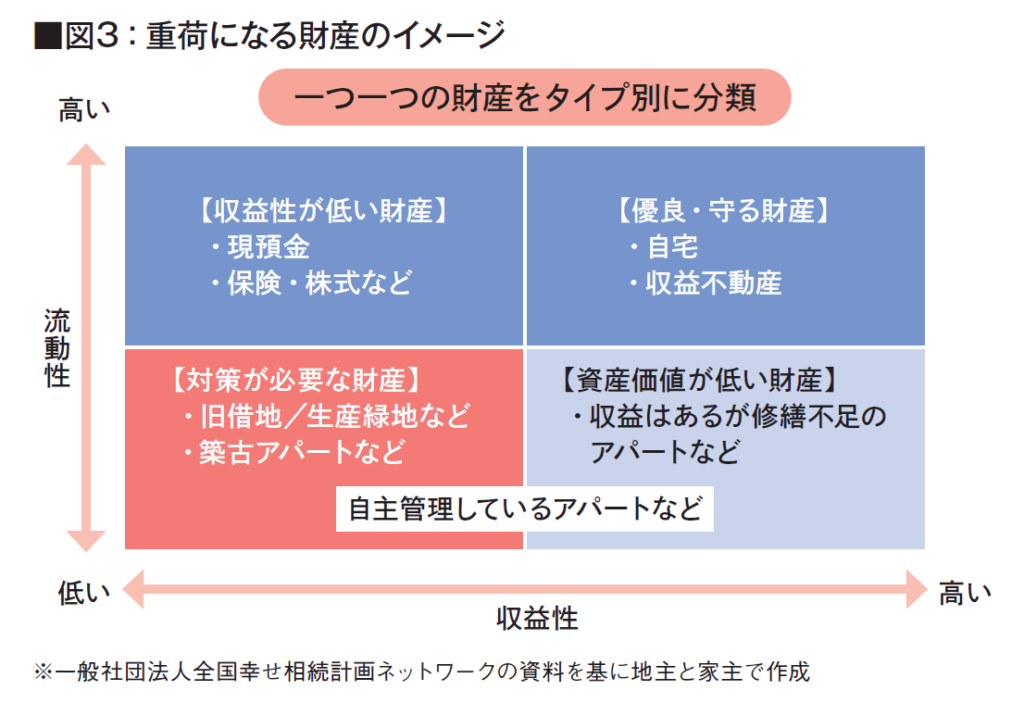

そのためには、図3のように、相続が発生する前に「流動性」と「収益性」に分けてグラフを作成してみよう。相続発生後に納税資金をねん出しようとした際、売却できるのは収益性と流動性が共に高い資産価値のある不動産になる。そうすると相続人に残されるのは売却できない収益性も流動性も低い不動産、つまり図の赤い部分の不動産となってしまう。だからこそ、事前対策としてこの赤い部分の不動産について収益化を図るか売却するかを検討して対処し、価値の高い不動産を家族に残すことが重要となる。

亀島社長は「納税資金を準備しておくためにこのリスト化は必要な作業です」と話す。より収益性の高い不動産を運用し資金をためつつ、将来トラブルになりそうな資産の取捨選択を進めておくことが、円満な相続につながる。

遺言書は受け取る側の将来も見据えて作成

親子の思い必ずしも一致せず

相続の準備で忘れてはならないのが遺言書の作成。ただし、残す側の思いに基づいて用意した財産が相続した家族を幸せにするとは限らない点に注意したい。

例えば、親は少しでも相続税を減らして、子どもに渡せる資産を多くできるようにと借り入れをして賃貸住宅を新築するケースは多い。その新築物件が、高い収益性と満室稼働が続けばいいが、そうでない場合は子どもの負担になってしまう。また子どもたちに均等に分割するためにそれぞれに残せる収益物件を用意する場合は、その収益性が異なっていると子どもたちに不公平感が出る。

▲不動産は残し方で次世代を支えるか否かがわかれる

遺言書は「分割」が肝

「遺言書を書きたいと相談に来た人でも、いざ書こうとしてその分割方法に迷ってしまうことはよくあります」と話すのは、相続に関する相談を多く受けている司法書士法人えん道グループ(さいたま市)の司法書士である増子聡氏。

自分では、所有する賃貸物件では収益が上がっており、節税対策もできていると思っていても、それが相続財産として次世代にいい形で引き継げるとは限らないという。だからこそ遺言作成までに、家族の資産状況や生活状況の確認、所有資産のリスト化や不動産の現況確認を行い、それを役に立てるべきなのだ。またそうした資料も残しておけば、なぜその遺産分割割合になったのか、残された家族も理解しやすくなるだろう。

「相続について税理士や不動産会社に相談した場合、それぞれ税務や不動産の専門家として相続の一部分にフォーカスした提案になってしまいがちです。しかし、円満な相続を実現するためには、納税資金の用意から相続後の家族の生活まで含めた全体を捉えることが重要です」(増子氏)

話を聞いた専門家

(2025年11月号掲載)