不動産会社と不動産に詳しい士業などの専門家を擁する一般社団法人不動産ビジネス専門家協会(東京都千代田区)。所属する14人の士業に知っておくべき情報を聞く。

第5回 所得税・法人税対策の注意点 ~不動産管理会社の活用~

税金負担大きい不動産収入管理法人設立し節税する

不動産オーナーの悩みの一つに挙げられるのが、所得税・住民税といった税金の負担ではないでしょうか。

不動産収入は経費率が低いため、所得が高くなり、税金負担が大きくなる場合が多いのです。そのため、所得税の確定申告における対策として、今後見込まれる物件の修繕を早期実行するといった機会もよくあると思います。

個人が負担する所得税や住民税は、所得が増えるほど税率も上がる超過累進税率となっており、最高で55%(所得税45%・住民税10%)の税率です。相当な給与収入のある人が先祖代々引き継がれてきた不動産を相続したところ、不動産収入と合算され、高い税率で課税されてしまうというケースも見受けられます。

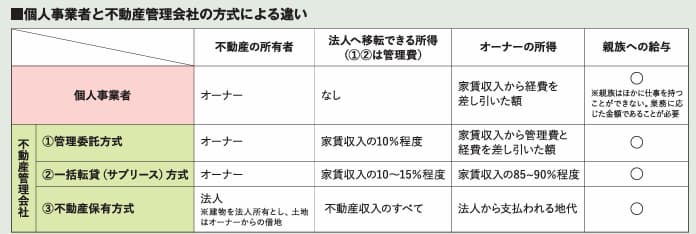

個人の不動産収入の経費対策としては、青色申告を選択して特別控除を適用する、親族へ給与を支払い所得を分散するなどがあります。しかし、この親族への給与は、親族がほかに仕事を持つことができず、また業務に応じた金額でなければならないため、多くの金額を支払うことはできません。

そこで、不動産管理会社を設立し、不動産所得を法人に移転することで、その法人から親族へ給与を支払い、所得を分散させるという手法が活用されています。

不動産管理の方式で異なる 所得を分散する効果

不動産管理会社の方式は①管理委託方式②一括転貸(サブリース)方式③不動産保有方式の三つがあります。

①管理委託方式

不動産管理会社として建物の管理業務などを社員である親族が行い、オーナーは家賃収入の一定額を管理費として法人に支払います。オーナーの不動産所得の経費を増やし、親族は法人から給与をもらうことで、所得を分散させる方式です。

②一括転貸(サブリース)方式

オーナーの不動産を法人が一括で借り上げ、転貸します。法人は賃借人から家賃を受け取り、一定の管理費を差し引いてオーナーへ家賃を支払います。①と同様に、オーナーの経費を増やし、親族は社員となって法人から給与をもらうことで、所得を分散させる方式です。

①②ともに、税務上で問題となるのが、法人が受け取る管理費の割合です。あまりに法人へ移転する割合が高いと、税務調査においてオーナーの不動産所得の経費としては認められず、修正を求められます。

さまざまな考え方がありますが、管理費として法人へ移転できる限度は①では家賃収入の10%程度、②では家賃収入の10~15%(オーナーへ支払う家賃が85~90%)くらいだと思います。

①②のように家賃収入の10~15%の分散では、あまり対策にはならないと考える人もいるでしょう。そこで、一番有効なのが、③の不動産保有方式です。

③不動産保有方式

法人がオーナーから不動産を購入することにより、オーナーの不動産収入をすべて法人の収入とする方式です。

オーナーが所有している不動産を売却するとなると、取得費と売却価額の差額(売却益)につき、譲渡所得税が課されます。税率は20・42%(所有期間5年以下の場合は39・63%)です。不動産の売却は、同族間といえども時価で行わなければなりません。

建物だけを見ると、建物の時価は帳簿価額と同じであると考える場合が多く、帳簿価額で売却する場合は、取得費と売却価額が同額になり、譲渡所得は発生しません。

一方、土地は先祖代々引き継がれている場合、取得費が不明、もしくは少額で取得していることが多いため、多額の譲渡所得税が発生してしまいます。そのため、建物のみ法人へ移転し、土地は法人がオーナーから借りて地代を支払うのが一般的です。

法人へ不動産収入のすべてが移転し、親族は法人から給与をもらうことで所得が分散されます。それに加えて、すべてオーナーに帰属していた財産を、給与の支払いによって親族へ移転することができるため、相続対策としても有効です。

借地権の無償返還で課税回避 移転費用は築浅ほど高くなる

ここで注意したいのが、オーナーに支払う地代と移転費用です。借地権の取引慣行がある地域において、他人所有の土地の上に建物を建てた場合は借地権が発生するため、法人はオーナーに別途、借地権利金を支払う必要があります。

仮に8000万円の土地で借地権割合が60%の場合、「8000万円×60%=4800万円」の権利金を支払う必要があります。支払わない場合、法人は4800万円の借地権を贈与により取得することになり、この受贈益4800万円に対して法人税が課されてしまいます。

ただし、税務署に「土地の無償返還に関する届出書」を提出すれば、将来、借地権をオーナーに無償で返還することになるので、この受贈益を回避することができます。これにより、法人は底地の地代のみを支払うことになります。

また法人が建物を購入する際には、登記費用や不動産取得税などの移転費用が発生します。新しい建物ほど費用が高くなるため、帳簿価額の低い物件を選ぶなどの判断も必要となります。

まとめとして、多くの物件を所有するオーナーは、①②の方式でも親族へ移転できる金額が多いため、節税対策になると思います。③は建物の建て替えの際に法人名義にすることでも活用できます。①~③の方式を組み合わせてもいいでしょう。

法人化する目安としては、法人税などの税率を踏まえ、オーナーの課税所得が800万円を超えるような場合です。

いずれにしても、オーナーの所有物件や家族構成などにより対策は異なるため、顧問税理士などと綿密に相談したうえで、実行に移してもらいたいと思います。

【今回の解説】

矢上税理士事務所(東京都豊島区)

税理士・1級ファイナンシャル・プランニング技能士

矢上 隆司氏

法人・個人の顧問税理士業務を中心に、経営者を取り巻く法人税・所得税・相続税などの総合的なコンサルティング業務を得意とする。不動産オーナーの節税や相続対策、相続申告・譲渡所得申告などの資産税案件も多数手がけている。

(2025年 4月号掲載)