- HOME

- 税務

- 確定申告(青色申告)

- 【特集】改めて押さえておきたい確定申告のポイント①

年末年始が近づくと、確定申告のことで頭を悩ませ始める家主も多いのではないか。確定申告の概要からスムーズな申告のこつ、申告をするうえでの家主ならではの注意点まで紹介する。

副業でも不動産所得などが20万円超なら確定申告が必要

確定申告とは、1年間に得た収入から経費や所得控除などを差し引いて所得を算出し、それにかかる税金を計算、申告することをいう。個人事業主であれば、1月1日から12月31日までの所得について、翌年の2月16日から3月15日までに申告・納税をしなければならない。

個人の確定申告における所得は、利子所得、配当所得、不動産所得、事業所得、給与所得、退職所得、山林所得、譲渡所得、一時所得、雑所得の10種類に分類される。賃貸経営によって得られる所得は不動産所得にあたるため、家主も確定申告が必要だ。

ここで注意したいのは、サラリーマン家主のケースだ。給与所得は原則、確定申告は不要だが、不動産所得など給与以外の所得が20万円を超える場合には、確定申告をしなければならない。

メリットが大きいのは特別控除もある青色申告

個人の確定申告には白色申告と青色申告の2種類がある。

白色申告は簡易(単式)簿記による記帳のため帳簿つけが簡単なことが特徴だ。確定申告時の提出書類も少なくて済む。

一方、青色申告は、白色申告に比べて複雑ではあるが、最大65万円の控除が受けられるほか、事業に携わる家族への給与を経費として計上でき、個人事業主なら最長3年間、赤字を繰り越すことも可能だ。30万円未満の資産であれば一括して経費計上もできる。これらを見ても、家主にとってメリットが大きいのは青色申告のほうだろう。

青色申告は、その年の3月15日までに「青色申告承認申請書」を税務署に届け出る必要がある。届け出を一度すれば、次回以降も青色申告ができる。

また、賃貸経営の事業のスケールが、「アパートならおおむね10室以上、戸建てならおおむね5棟以上」の「事業的規模」を満たしていれば、青色申告特別控除として前述のように最大65万円の控除が受けられる。事業的規模に満たない場合でも10万円の控除がある。

65万円の控除は、専門知識が必要な複式簿記による記帳が条件だ。ただ近年は、簡単に青色申告ができる多種多様な確定申告ソフトが販売されている。複式簿記の知識がなくても自動で仕訳、計算してくれるものも多く、青色申告のハードルは以前に比べて低くなっている。

〇土地や建物などの不動産の貸し付け

〇借地権など不動産の上に存する権利の設定および 貸し付け

〇船舶や航空機の貸し付け

で得られた所得のことを不動産所得という。

アパート、マンションなどの建物や土地の貸し付けはもちろんのこと、例えば建物の屋上に設置された広告看板の賃貸収入も含まれる。ちなみに月極駐車場は不動産所得だが、コインパーキングは不動産所得ではなく事業所得または雑所得となる。

青色申告で最大65万円の控除を受けるのに必要な事業的規模の目安

〇アパートならおおむね10室以上

〇戸建てならおおむね5棟以上

〇駐車場は5台分で1室

〇区分2戸は戸建て1棟

必要経費には細かな規定もわからないことは専門家へ

世田谷アセット会計事務所(東京都世田谷区)

柳田英男代表税理士(46)

不動産所得の金額は、賃貸経営における総収入金額から必要経費を引いて計算する。

では、賃貸経営で必要経費と認められるのはどんなものか。主なものは次のとおりだ。

▼租税公課

固定資産税、不動産取得税、登録免許税など

▼損害保険料

火災保険など

▼修繕費

壁や床の修繕といった維持・管理、原状回復にかかる費用

▼減価償却費

▼借入金利息

建物を購入した際の借入金の利息

▼管理費

アパートやマンションの管理に伴う費用

▼通信費

電話料金など

▼車両費

乗用車の使用にかかった費用

▼消耗品費

事務用品、パソコン、プリンターなどの費用

これらは賃貸経営に直接関わらない家事上の経費(いわゆる私用)と明確に区分できるものでなければならない。

東京都と名古屋市にアパート6棟を所有する家主でもある世田谷アセット会計事務所(東京都世田谷区)の柳田英男代表税理士によれば、同事務所にも家事上の経費との区分について問い合わせが来るという。例えば、乗用車を利用した家主の場合は、「所有物件や不動産管理会社、金融機関に向かうためなど、賃貸経営に係る分の利用割合をきちんと説明できる人は費用計上しています」(柳田代表税理士)という。

必要経費についてはほかにも細かい規定がある。例えば、物件をリフォームした際などの修繕費。維持・管理や原状回復のためであれば修繕費と認められるが、物件の使用可能な期間を延長させたり、価値を高めたりする支出であれば、「資本的支出」とされ、減価償却の対象になる。それに加えて、修理や改良の周期、金額によっても修繕費か資本的支出のどちらになるかが変わってくる。

家事上の経費との区分も含めて、必要経費については家主では判断が難しい部分が多い。わからない場合には、税理士ら専門家に相談したほうがいいだろう。

近年すっかり定着してきた「ふるさと納税」。自治体に2000円を超える寄付をし、超えた部分について所得税の還付や住民税の控除が受けられ、自治体から返礼品ももらえる制度だ。

不動産所得がある個人ももちろん利用できる。特にサラリーマン家主の場合、給与収入に不動産所得がプラスされるため、その分、控除の限度額が上がり、よりメリットを感じやすいだろう。

また、ある条件を満たせば、ふるさと納税の確定申告が不要になる「ワンストップ特例制度」もある。

ただし、本文でも触れているが、不動産所得など給与所得以外の所得が20万円を超える場合は確定申告が必要になる。ワンストップ特例制度は利用できないので注意したい。

(2024年1月号掲載)

【特集】改めて押さえておきたい確定申告のポイント②

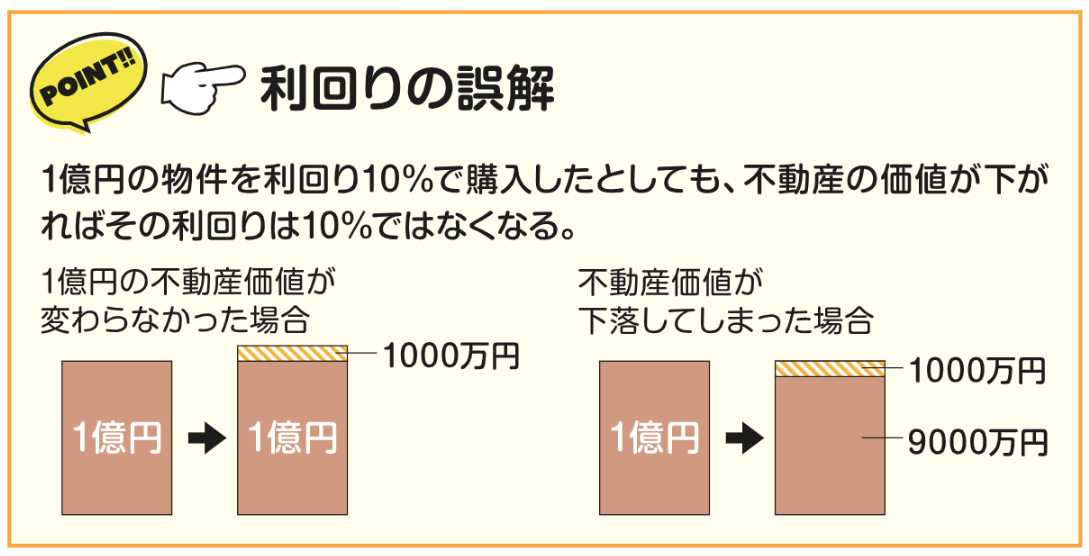

【特集】改めて押さえておきたい確定申告のポイント② 利回りが低い時代、どう不動産投資を考えればいい?

利回りが低い時代、どう不動産投資を考えればいい? 満室経営を維持できていれば、安心と思っていいですよね?

満室経営を維持できていれば、安心と思っていいですよね?