第36回 賃貸経営に必要な生命保険を考える⑤

非課税財産を確保する終身保険を学ぶ③

保険契約者が支払う保険料は、一般勘定か特別勘定のいずれかによって運用されています。しかし、その大半は、一般勘定で運用される定額保険商品です。投機性が高く安定しないという理由から、特別勘定を設けていない保険会社もあるほど、生命保険は安定・確実な定額保険が主流なのです。

とはいえ、日本の低金利では有利な運用は見込めないため、終身保険をはじめとした貯蓄型保険商品は、近年、その運用対象が外貨へとシフトしています。低コストで相続税の非課税枠を確保するためには、外貨建ての終身保険の仕組みや特徴をよく知っておく必要があるのではないでしょうか。

予定利率が高い外貨建て終身保険

終身保険の保険料は、「死差益」「費差益」「利差益」の3利源の状況に左右されます。長寿社会を背景に、死差益は年々上昇の傾向にあります。費差益も、保険会社の経営合理化が奏功し、一定水準を保っています。

ところが利差益だけは、昨今の日本の低金利下では運用が難しく、大きく捻出することができません。

そこで、この運用を高利率な外貨に投資し、大きな利益を確保しているのが外貨建て終身保険なのです。

外貨建て終身保険は保険料を円で払い込む

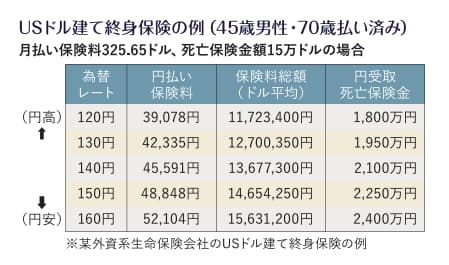

外貨建て終身保険の保険料支払いは、円で行われます。月払い契約であれば口座振替またはクレジットカード払い、一時払い契約であれば銀行振り込みの入金当日の為替レートにより円換算された金額を支払います。つまり、円高の局面(外貨が安い)では円での支払保険料は少なくなり、逆に円安の局面(外貨が高い)では円での支払保険料が多くなるわけです。

そのため月払い契約では、原則、為替レートにより毎月保険料が変動します。恒常的に円安になっていくと月払い保険料は高くなってしまいますが、それとともに円換算の死亡保険金額も増額されていきます。

しかし、保険料払込期間中の平均為替レートと、死亡時の為替レートは事前にはわからないため、円換算の掛け金総額(コスト)に対して死亡保険金がいくらであるかが確定しないという難点があります。この外貨建て生命保険特有の仕組みをよく理解しておくことが必要です。

コストを確定したいなら一時払いがおすすめ

終身保険の共通の特徴として、払込期間が短いほど保険料の総額が少なくなるという性質があります。これを最大限に生かしたのが、一時払い契約です。

保険料の全額を一括前払いすることによって、分割払いするよりもはるかにコストを圧縮することができます。しかも一時払いの場合は、入金日の為替レートが適用されるため、契約時にコストを確定できるというメリットもあります。

しかし、ここで考慮しなければならないのが、保険料払込時の為替レートです。USドル建て終身保険を例に挙げれば、円高・ドル安の局面で契約できれば円換算のコストは安くなるわけです。

昨今の為替相場は記録的円安といわれるほどで、一見USドル建て終身保険を始めるには好条件とはいえない印象を持っているのではないでしょうか。ところが、一方で、アメリカの高金利が確定予定利率を押し上げている状況でもあるので、USドル建て終身保険は高い予定利率が続いています。

円安になると予定利率上昇、円高になると予定利率低下、という連動性があるので、為替がどの局面であっても円換算のコストとUSドル換算の死亡保険金のバランスが保たれているのです。

保険の豆知識

生命保険の3利源

生命保険における主な利益の源泉のこと。

【死差益】

予定死亡率によって見込まれた死亡率よりも、実際の死亡率が少なかった場合に発生する利益。

【費差益】

予定事業費率によって見込まれた事業費よりも、実際の事業費が少なくて済んだ場合に発生する利益。

【利差益】

予定利率によって見込まれた運用収入よりも、実際の運用収入が多い場合に発生する利益。

※ちなみに、損害保険の場合には「利差益」「費差益」「危険差益」が3利源となります。危険差益とは、予定損害率によって見込まれた損害額よりも、実際の損害額が少なかった場合に発生する利益のことをいいます。

解説

保険ヴィレッジ 代表取締役

斎藤慎治氏

1965年7月16日生まれ。東京都北区出身。大家さん専門保険コーディネーター。家主。93年3月、大手損害保険会社を退社後、保険代理店を創業。2001年8月、保険ヴィレッジ設立、代表取締役に就任。10年、「大家さん専門保険コーディネーター」としてのコンサルティング事業を本格的に開始。

(2024年8月号掲載)

前の記事↓

【連載】転ばぬ先の保険の知識:7月号掲載