第4回 消費税が課され納税額が増える? 建物売却時の注意点

Q.友人A、Bがそれぞれ4000万円でアパートを売却したのですが、Aだけが消費税を納めていました。なぜでしょうか?

A.友人Aがインボイス(適格請求書)適用事業者だった、または前々年の課税売上高が1000万円を超えていた等が考えられます。

家主が知るべき消費税の知識

皆さん、確定申告は順調に進んでいますか? 今回は消費税がテーマです。普段はさほど意識する必要はないのですが、不動産売却の際、消費税の知識がないと後々大変なことになるケースもあります。

不動産を売却することになった場合、皆さんはその年の前々年の確定申告の内容を確認していますか? 実は前々年の確定申告と消費税には深い関係があるのです。

すべての事業者に消費税の納税義務があるわけではありません。2023年10月から導入された「インボイス制度」。この制度の適用を受ける事業者は事業規模にかかわらず、消費税の納税義務を負います。また適用を受けない事業者でも、消費税の対象となる売上高が一定規模を超えた場合には消費税の納税義務者となります。

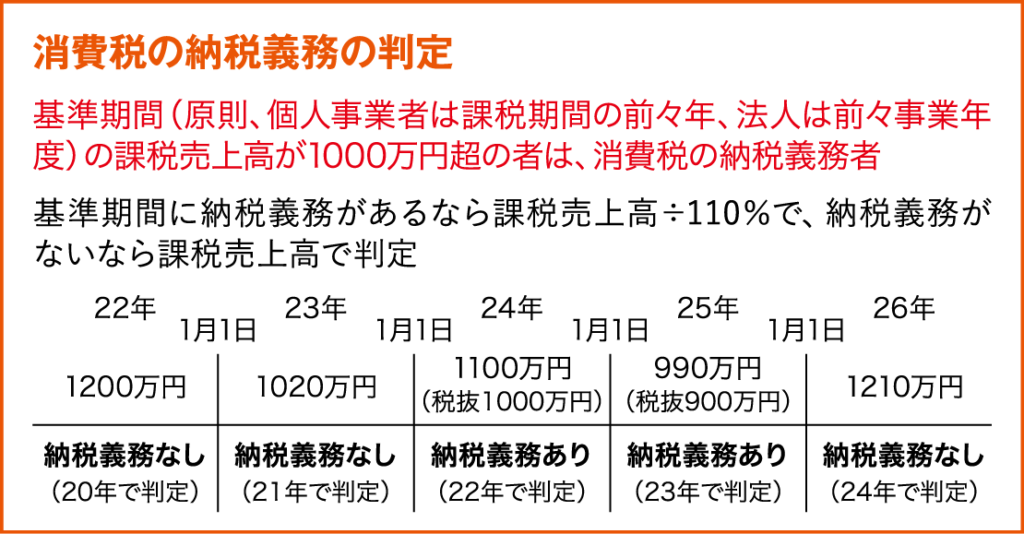

消費税の対象となる売上高を課税売上高と呼びます。これが年間1000万円を超えると、消費税の納税義務が発生します。

ただ、消費税の課税売上高が1000万円を超えた場合、その年に消費税の申告と納税をしなければならないのではなく、超えた年の翌々年が消費税の納税義務者となる仕組みです。というのも、その年の売り上げに対して消費税をいきなり課すと納税の負担が重くなります。かといってそのまま徴収しなければ、ただ事業者の懐に入ったままです。そこで国は確実に消費税を徴収するために、課税売上高が1000万円を超えた年の翌々年を納税義務者と定めました。

なぜ翌々年かというと、24年の課税売上高が1000万円を超えるかどうかは25年3月ごろの確定申告シーズンにわかります。超えていた場合はその翌年の26年に消費税の納税義務者となり、26年1月1日から1年間は売り上げに対して消費税を納付します。つまり、課税売上高が1000万円を超えた翌々年であれば、1月1日時点で自分が納税義務者かどうかはっきりわかっているという仕組みです。

ただ、不動産賃貸事業の場合、意外とこの課税売上高が1000万円を超えないのです。

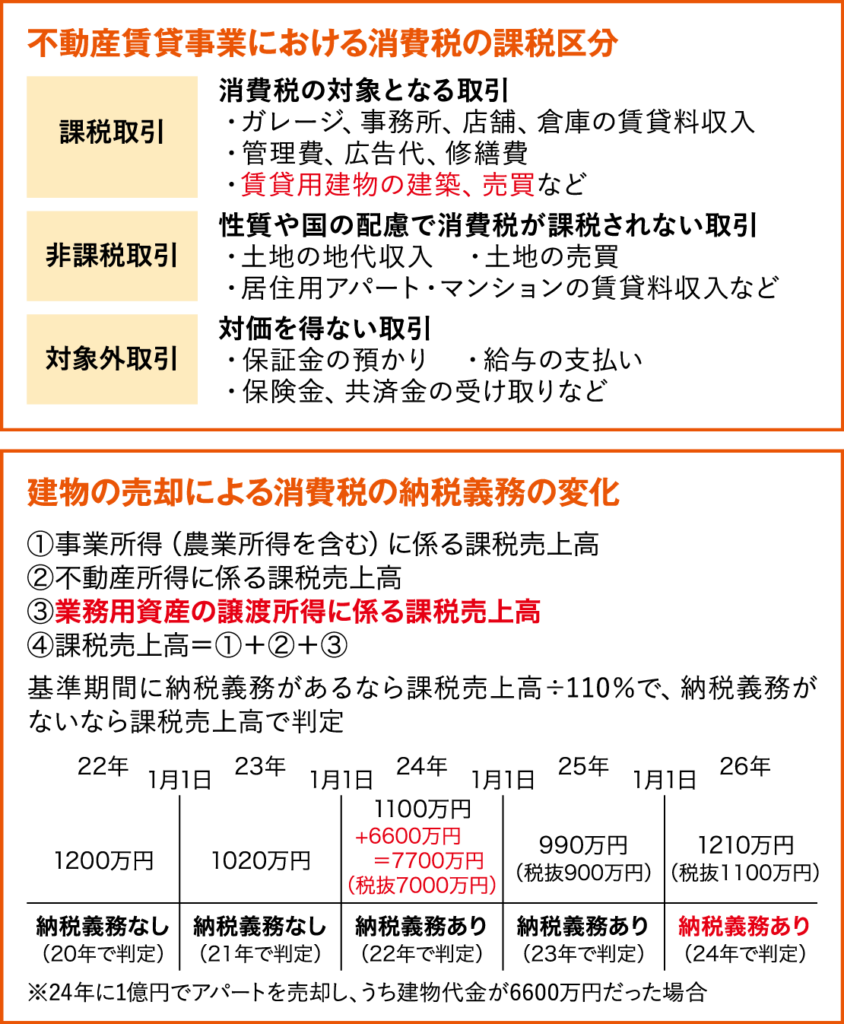

表2にあるように、居住用の家賃は消費税が非課税となり、課税売上高に含まれません。土地を貸す場合の地代も同様に非課税となります。不動産賃貸事業でも倉庫やテナントの家賃、駐車場代などで年間収入の合計が1000万円を超える場合は消費税の納税義務を負うことになりますが、一般的な賃貸経営であれば消費税の納税義務者とならないことがほとんどです。

売却時期の調整なども必要

気を付けなければならないのは建物の売却です。土地だけを売るのであれば消費行為とみなされないので消費税は非課税扱いです。しかし、建物の売買代金は消費税の課税取引になり、課税売上高に含まれます。

例えば24年中に土地と建物を合計1億円で売却したとします。仮に土地の値段が3400万円、建物が6600万円の場合、24年が消費税の納税義務者であれば倉庫の家賃や駐車場収入といった課税売上高に、建物の6600万円にかかる消費税も計算に含めて申告をすることになります。前述のとおり、24年が消費税の納税義務者かどうかは、前々年の22年の申告内容を確認する必要があります。

一般的な賃貸経営をしている場合は、前々年の課税売上高は1000万円以下であることがほとんどでしょうが、22年にも同じように所有物件を売却していたらさあ大変。気付かないうちに課税売上高が1000万円を超え、24年が納税義務者になっているかもしれません。その結果、24年に数百万円の消費税の納税が発生する可能性も十分あります。

22年の確定申告の集計をしている段階で24年が消費税の納税義務者ということがわかっていれば、24年中は不動産の売買を控えるということもできるでしょう。また22年の課税売上高が5000万円以下である必要はありますが、24年について消費税の簡易課税の選択を行い納税額を減らす対策も取れます。

基本的に消費税非課税の家賃が主な収入となる賃貸経営をしていたとしても、その物件を売却することにより翌々年に消費税の納税義務者になる可能性があるのです。24年の確定申告の集計にあたり、22年の課税売上高の確認を行うだけでなく、24年の課税売上高が1000万円を超えているのかどうか把握しておくことをおすすめします。

解説

スリーアローズ税理士事務所(大阪市)

三矢清史代表税理士

CCIM(米国認定不動産投資顧問)、CPM(米国公認不動産経営管理士)の資格を持ち、不動産・相続関連のセミナーなどで家主に有益な情報を発信。相続税のみならず、所得税、法人税も考慮した総合的な対策を得意としている。

(2025年2月号掲載)