第39回 賃貸経営に必要な生命保険を考える⑧

資産管理法人の生命保険活用法②

法人が生命保険を契約する主な目的は、経営者に万が一のことがあっても、受け取る死亡保険金で会社の経営を安定させることです。一方で商品の種類や契約の条件によっては、資金がたまる機能を持ち、銀行預金などと同様に資金を内部留保させることができます。

保障と貯蓄の二つの機能を併せ持つ、唯一の金融商品である貯蓄型生命保険を有効活用することは、目的を明確にした社内ファンドの構築を可能にします。

今回から、その目的の一つとして考えたい「役員退職慰労金制度」の活用について解説したいと思います。

税務上の優遇がある役員退職慰労金

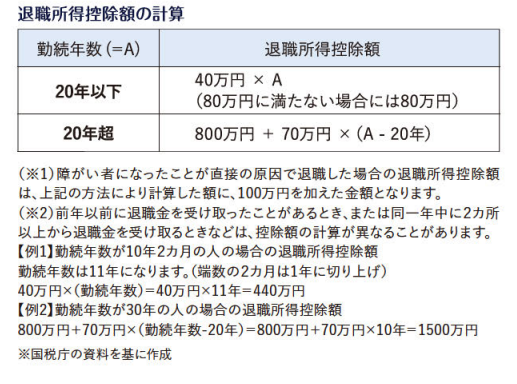

役員退職慰労金とは、その名のとおり役員としての職務から引退する際に支払われるもので、生存退職、死亡退職とも、ある一定の税務上の優遇措置があります。生存退職の場合は原則として退職以降の役員報酬が支払われなくなるため、ある程度まとまった金額を支給するのが一般的です。その場合にいちどきに課税されることを免除するための措置が退職所得控除です。

税務上の優遇をする代わりに世代交代を促すことが目的なので、明確に勇退(退職)時期を決め、そのときまでに計画的に資金をためていく必要があります。そのファンドとしてよく利用される法人保険商品が平準定期保険です。

平準定期保険の特徴 役員退職慰労金と相殺させる

平準定期保険は、契約期間や条件により、保険料の一部を損金計上しながら解約返戻金が発生する保険商品です。あらかじめ決められた期間の経過後に、解約返戻金の返戻率がピークを迎えるタイミングで解約を行って法人へ資金を戻すという使われ方をします。

この解約返戻率がピークを迎える時期(およそ15~20年後)を退職時期に合わせることにより、雑収入と役員退職慰労金を相殺させ、法人の損益を一定に保ちます。保険料払込期間中は、役員報酬とは別に将来の役員退職慰労金原資の一部を損金としてキャッシュアウトするため、その間の法人税などを圧縮する効果もあります。

ただし解約返戻率がピークとなる時期はあらかじめ決まっているため、確実に解約を行わないと急激に解約返戻金が減少し、法人収支に大きなダメージを与えてしまいます。そのため退職時期は動かせないことになります。

平準定期保険の 税務上の取り扱い

平準定期保険を退職金のファンドとして利用する場合、短期間の契約では解約返戻率が高くならず、支払った保険料の大半が消化されてしまいます。そのため、ある程度長期契約する必要があります。

しかし、解約返戻率が85%を超える場合、当初10年間は20%程度、11年目以降は40%程度までしか保険料が損金として計上できないので(契約条件によって異なります)、保険料を支払うことによる法人税などの圧縮効果は限定的です。

退職時期が不確定 または死亡退職なら終身保険

あらかじめ将来退職する時期を決めてしまうことは、後継者の問題などもあり容易ではないケースもあります。また、不動産賃貸事業主は「生涯現役」が可能な業種の一つだともいわれます。このような場合、死亡退職金・弔慰金の支給も視野に入れた、終身保険による役員退職慰労金制度の確立を検討しましょう。

役員の死亡によって遺族へ死亡退職金が支払われる場合、(500万円×法定相続人の人数)+(弔慰金)までは非課税財産となり、故人の相続財産から除外することが認められています。

ただし、法人が負担する終身保険の保険料の税務上の取り扱いは、全期間全額資産計上となるため、法人税などの圧縮効果はありません。

保険の豆知識 定期保険の経理処理

「掛け捨て型」である定期保険でも、前払い保険料の割合の多い長期契約では解約返戻金が多く発生するため、保険料は資産と損金に分けて計上する必要があります。

2019年の国税庁による法人税基本通達改正以降、貯蓄性が高い定期保険ほど資産計上する保険料の割合は高くなったため、かつてのような節税(租税回避)効果は見込めなくなりました。

解説 保険ヴィレッジ 代表取締役 斎藤慎治氏

1965年7月16日生まれ。東京都北区出身。大家さん専門保険コーディネーター。家主。93年3月、大手損害保険会社を退社後、保険代理店を創業。2001年8月、保険ヴィレッジ設立、代表取締役に就任。10年、「大家さん専門保険コーディネーター」としてのコンサルティング事業を本格的に開始。

(2024年11月号掲載)