第3回 「リーマン・ショック特例」、申告忘れはもったいない

Q.土地の売却を考えています。 少しでも手残りを増やすテクニックはありますか?

A.平成21~22年に購入した土地等を売却するなら、譲渡益から最大1000万円を特別に控除できる可能性があります。

景気対策で創設された特例

前回に引き続き、不動産の譲渡に関する特例について解説していきます。

皆さんは、平成21~22年(2009~10年)がどのような時期だったかを覚えていますか? アメリカ発の世界的な金融危機であるリーマン・ショックの影響で、世の中は不景気真っただ中だった時期です。景気が悪くなった結果、不動産取引が非常に少なくなりました。そこで国は税制にメスを入れ、景気を回復させたいと動きました。

そこで創設されたのが「平成21年及び平成22年に取得した土地等を譲渡したときの1000万円の特別控除(以下、1000万円特別控除)」という制度です。

税制は経済に影響を与えるのでしょうか。また社会を動かすのでしょうか。思い返すと、一昔前、太陽光発電設備の即時償却が可能な「グリーン投資減税」というものがありました。太陽光発電設備を導入すれば、その取得価額を取得した年に全額減価償却できるという制度です。多額の減価償却費を計上できるということで、節税を目的に多くの事業者が太陽光発電設備を導入しました。原子力発電ばかりに頼るのではなく、太陽光をはじめとする再生可能エネルギーによる発電を増やしたいという国の方針があり、税制で後押ししたという形です。

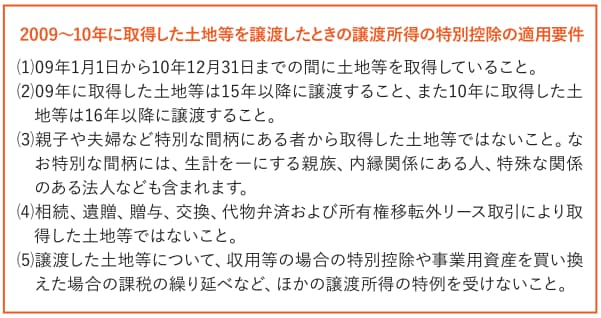

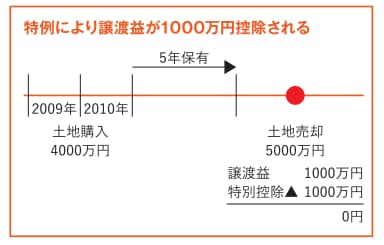

話を、1000万円特別控除に戻しましょう。この特例は、リーマン・ショック後の未曽有の大不況時に設けられたものです。09~10年に土地等を買った場合、その後売却したときの所得から最大1000万円が特別控除されます。言い換えれば、不動産の売却によるもうけを1000万円減らすことができる制度です。譲渡所得が1000万円に満たない場合は、その譲渡所得の金額が控除額になります。ただ、特例制度なので適用要件が定められており、それらを満たす必要があります。

長期譲渡など適用要件あり

まずは土地等を購入により取得すること。相続や贈与での取得では適用できません。なぜなら、売買代金を払って取得しているわけではないので、経済的に何も寄与していないからです。

例えば先祖代々相続している土地に09年に建物を建築しそれを売却した場合、土地〝等〟を対象期間中に購入により取得しているわけではないので要件を満たしていることにはならないのです。また、その物件の購入にあたっては親子や同族会社というように、特別な関係があるところから購入する場合も対象外です。あくまで景気の浮揚を目指す制度であり、市場での売買が前提です。なお土地〝等〟の〝等〟には借地権も含まれますが、建物のみの取得は対象となりません。

そして、売却するタイミングにも注意する必要があります。すぐに売却されては、土地の価格が下がる要因になりかねないという意図もあり、保有期間が5年を超える長期譲渡にならなければ1000万円の特別控除ができないこととされました。09~10年取得のものに限られているため、09年に買った土地等であれば15年以降に譲渡、10年に買った土地等であれば16年以降に譲渡するのでなければ、この特例は使えません。24年の今、5年を優に過ぎているので、現在での売却であれば5年超という要件はクリアすることになります。

さらに実際に不動産の売却を申告する際は、譲渡所得の計算にあたりこの特例を使うという意思表示を申告書に記載する必要があります。

具体的には、特例適用条文を記載する欄に「措置法35条の2」と記入しなければいけません。それに加えて重要なのが、税務署に対して09~10年という特定の期間に買ったということを証明する必要があります。売買契約書や登記簿謄本の添付を、忘れないようにしてください。

特例の併用はできない

譲渡所得の計算上、ほかの特例と併用できない点にも注意しましょう。

例えば、「収用等により土地建物を売った時の特例」とは併用できません。法律で収用権が認められている公共事業のために土地等を売った人に対して適用される、譲渡所得から最高5000万円までの特別控除を差し引く特例です。10年取得の土地等が収用される場合、この制度と1000万円特別控除の併用はできないため、どの特例を使うかというのは慎重に判断すべきでしょう。

なお保有期間が5年を超えてからの譲渡になるため、長期譲渡の税率20%で税額を計算します。最大1000万円の所得控除の制度が使えるので、単純計算で所得税・住民税を最大200万円減らすことができます。そう考えると、この特例が使えるのかどうかは、なかなか影響が大きいのではないでしょうか。

確定申告をするにあたって09~10年に買った土地等を売却していたのであれば、ぜひこの特例を適用してもらえればと思います。ちなみにこの特例は法人でも使えます。09~10年に購入した土地等の売却については法人でも確認してください。

解説

スリーアローズ税理士事務所(大阪市)

三矢清史代表税理士

CCIM(米国認定不動産投資顧問)、CPM(米国公認不動産経営管理士)の資格を持ち、不動産・相続関連のセミナーなどで家主に有益な情報を発信。相続税のみならず、所得税、法人税も考慮した総合的な対策を得意としている。

(2025年1月号掲載)