不動産会社と不動産に詳しい士業などの専門家を擁する一般社団法人不動産ビジネス専門家協会(東京都千代田区)。所属する14人の士業に知ってお

くべき情報を聞く。

第2回 長期的な視点の重要性 ~相続対策としての不動産の買い換え~

いつかはやってくる相続。あまり考えたくないことではありますが、大事なことです。相続において、一番悩みが大きいのは不動産に関することではないでしょうか。どのように分配するか、もしくは生前に引き継ぐのがいいのか、さまざまな方法があるがゆえに、悩ましい問題です。

今回は、相続対策の一つの選択肢である不動産の買い換えについて、事例を基に考えていきたいと思います。

売却時の譲渡税が8割減

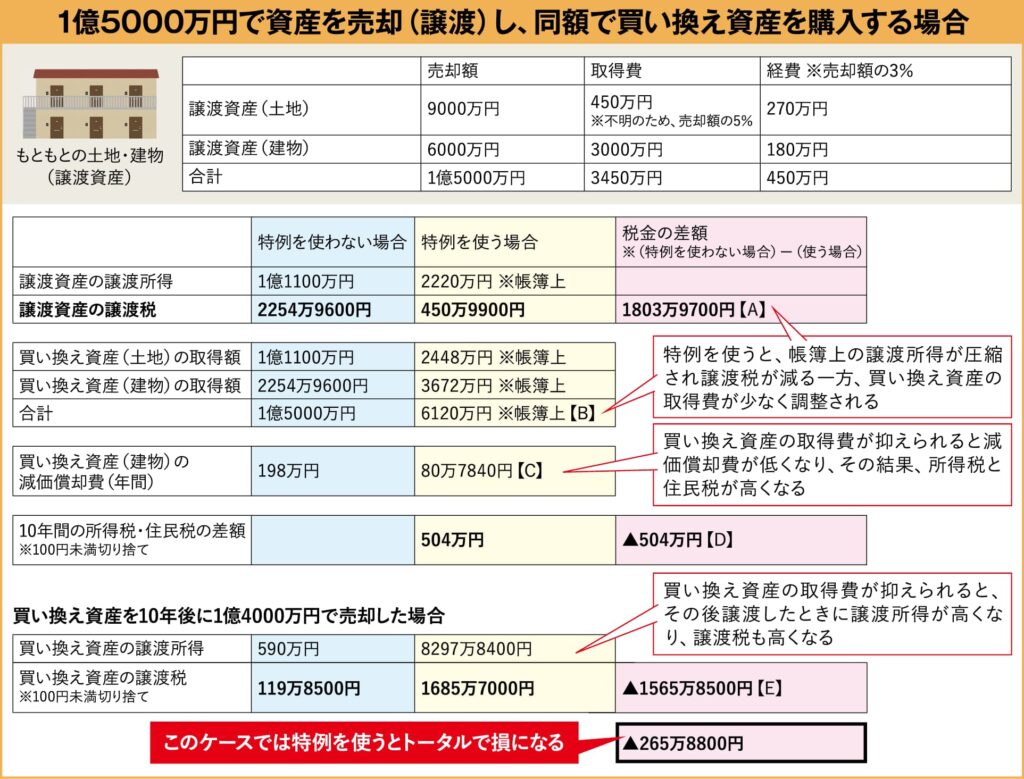

代々、相続により受け継いできた土地があり、そこに建物を建てて賃貸不動産として所有していたとします。その土地と建物について、相続対策を兼ねた買い換えを検討します。所有している不動産の売却金額は1億5000万円です。しかし、土地は代々受け継いできたもので、取得価額がわかりません。そのため、譲渡にかかる所得税(以下、譲渡税)がかなりの金額になることが予想されます。

そこで、事業用資産の買い換えの特例を検討することにします。この特例は、売却したときの譲渡益のうち、原則80%にかかる税金を繰り延べできる制度です。この特例の適用を受けるメリットは、売却時点の納税額を抑え、次の不動産の購入資金に充てられるという点です。

同特例を利用するには一定の要件があり、その要件を満たしているとして、買い換え特例を使うべきかどうかを検討します。まずは、売却時に買い換え特例を使うときと、使わないときの譲渡税の差を見てみると、特例を使う場合のほうが、譲渡税の額が1803万9700円少なくなります。(表の【A】)しかし、これはあくまで税金の繰り延べである点がポイントです。この特例を使うと譲渡税の額を抑えることができる一方で、買い換え資産の取得価額が変わります。

後に別の形で税金が増える

譲渡資産の売却額と買い換え資産の購入額が同額であるとき、特例を使う場合と使わない場合の買い換え資産の取得価額を見てみます。特例を使うと買い換え資産の取得価額に調整が入るため、このケースでは、実際の購入金額よりも取得価額がかなり小さくなります。【B】それにより影響を受けるのが、減価償却費です。仮に0・022の償却率で償却した場合、特例を使うほうが、減価償却費が年間で117万2160円低くなります。【C】

そして買い換え特例を使うときには、この差額分の所得が増えるので、所得税、住民税も増額します。例えば、所得税の税率が33%の場合、特例を使うと、10年間で所得税と住民税が合わせて504万円多くなります。【D】

さらに、買い換え資産の取得価額が変わるということは、それを売却するときにも影響します。特例を使った買い換え資産を、仮に10年後に1億4000万円で売却した場合には、1565万8500円多く譲渡税を支払うことになるのです。【E】

トータルで損になる場合も

それではこのケースの場合、トータルではどちらが得になるのでしょうか。まとめると、特例を使う場合のほうが、使わない場合より、265万8800円分、税金が高くなります。買い換え資産を保有して売却するまでを考えると、特例を使わない場合のほうが、トータルで見ると税金が安くなりました。

もちろん、これは必ずそうなるわけではなく、買い換え資産の保有期間や売却金額、個人の所得税の累進税率の違いなどによってさまざまな結果になるので、一概にはいえません。そのため自分の場合はどうなるのか、見通しを立てて、この特例の利用を検討することが大事です。

・譲渡資産と買い換え資産が共に事業用であること

・譲渡資産を10年超保有しており、買い換え資産の土地が300㎡以上など、一定の組み合わせであること

・買い換え資産が土地等であるときは、その土地等の面積が原則として売却する土地等の面積の5倍以内であること

・資産を譲渡した年か、その前年中、あるいは譲渡した年の翌年中に買い換え資産を購入すること

・買い換え資産を取得した日から1年以内に事業に使うこと

相続人への申し送りが必須

それに加えて、相続が絡む場合には、気を付けなければなりません。この特例を利用して不動産を売却し、買い換え資産を購入した後、相続が発生するとします。相続人がその買い換え資産を売却する際には、状況を理解して、相応の税金を納める必要があります。

また2024年4月以降の買い換えにも注意が必要です。同月以降にこの特例を利用する場合は、譲渡資産の譲渡日もしくは買い換え資産の取得日のいずれか早い日の属する四半期から2カ月以内に概要を記載した届け出書を提出しなければなりません。そのため、この買い換え特例は、売却を決めた時点で譲渡と買い換えをワンセットで考える必要があるのです。

不動産に関する相続対策を検討する際には、長期的な視点でのシミュレーションと話し合いを行うことがとても重要になってきます。

今回の解説

税理士事務所エールパートナー(東京都文京区)

税理士・行政書士 木戸真智子氏

2015年4月、税理士事務所エールパートナー開業、不動産オーナーの節税や相続対策、補助金、資金調達、資金繰りの支援、企業のM&A支援などを中心に手がけ、関与先件数は221件。女性のみの会計事務所として女性が子育てしながら働きやすい職場をつくり、23年に「月刊実務経営ニュース」から取材を受ける。税務調査対応に強く、税務調査の実態についてのコラムも執筆。

(2025年1月号掲載)