税金を抑える 〜経費の勘違い! 目減りする繰り延べに注意〜

キャッシュフローを改善するためには、①収入を上げる②支出を下げる③税金を抑える、この三つしかありません。前回に続き、③の税金を抑える方法を解説します。

前回説明したのは、税金の繰り延べ(先送り)でした。今回は、そのもう一つの代表例として、法人がかける(生命)保険について説明します。

個人で生命保険をかけていても、生命保険料控除は最大4万円の所得控除にしかなりません。一方で、法人がかける生命保険には、以前は保険の種類などによっては全額損金にできるものもありました。

しかし現在は、2019年7月8日以後に契約する保険のうち、解約返戻率が最高50%超となる保険は、保険料の大部分を資産計上しなければならず、経費にできません。生命保険を使った節税は難しくなったのです。

目先の節税にとらわれるとトータルで損になることも

税金の繰り延べの説明としてわかりやすいので、節税ができた過去の生命保険の例で話をしたいと思います。

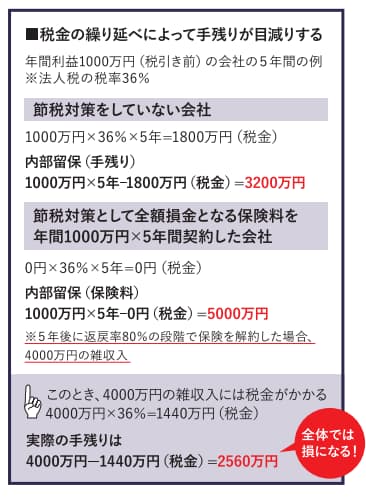

以前、節税になるという理由から、保険への加入を過度に勧めるような内容がインターネット上で紹介されていたことがありました。実際に私が見た、税金の繰り延べによって手残りが目減りする会社の例を下に紹介します。

これだけ見ると、この保険に入ったほうがいいと思ってしまいます。しかし、よく見ると「5年後に返戻率80%の段階で保険を解約した場合、4000万円の雑収入」と書いてありました。4000万円が戻ってくるように思えますが、これは正しいのでしょうか。

雑収入4000万円は収入なので、税金がかかります。4000万円×36%=1440万円が税金となり、4000万円─1440万円=2560万円が手残りとなります。これが正解です。この場合、保険に入っていないほうが、手残りが多くなります。

これは、保険料を払うときには税金を払わず、保険金を受け取るときに税金を払う、つまり税金を先送りにしていることになります。しかも、受け取るときの金額は、払ったときの金額よりも目減りしています。目先の節税しか見ていないと、全体では損をすることに気付かないのです。

解説

Knees bee(ニーズビー)税理士法人(東京都千代田区)

代表 渡邊浩滋税理士・司法書士

危機的状況であった実家の賃貸経営を引き継ぎ、立て直した経験から2011年開業。18年大家さん専門税理士ネットワークを設立し、全国の家主を救うべく活動中。22年法人化。「賃貸住宅フェア」などでの講演も多数。

(2024年12月号掲載)

アクセスランキング

- 新聞販売所をシェアハウスにリノベし投資利回り33%

- Regeneration ~建物再生物語~:歴史と文化を伝える私設図書館

- Regeneration ~建物再生物語~:わかめ加工場が大人の宿に

- 【特集】次世代に資産をつなぐ 生前贈与の正しい活用法:①生前贈与の基本

- 注目の新築 プロジェクト:デザイン性と収納力で差別化

- 【特集】非住宅ではじめる 遊休地活用ビジネス第九弾①

- 注目の新築プロジェクト:植栽付きバルコニーとドッグラン

- Regeneration ~建物再生物語~:築90年の日本家屋

- 【PR・特集】相続で 困ったときに頼りになる 専⾨家・サービス①

- Regeneration ~建物再生物語~:既存不適格建築物を店舗併用住宅に再生

- 【特集】非住宅ではじめる 遊休地活用ビジネス第六弾:①

- Regeneration ~建物再生物語~:築古アパートをシェアハウスに改修

- 【特集】持ち味発揮 共用部を変えた家主の工夫①:エントランス

- 【特集】押さえておきたい不動産の共有リスクと解消法①

- Regeneration ~建物再生物語~:アトリエ付き住宅へリノベして受賞

- 【特集】古くなったら避けられない 大規模修繕の基礎知識①

- 【特集】24年のカギを握る入居者を引き付ける設備9選

- Regeneration~建物再生物語~:魚屋を複合施設へリノベ

- 【特集】基本を知れば怖くない 税務調査への 対応策:①税務調査概要編

- 【特集】時代に乗り遅れるな今こそ省エネ化①:省エネ賃貸住宅の夜明け

- 【特集】不動産購入で伝来の土地を守る

- 地名・土地の名前の由来 その隠された意味とは?

- 地主・土地持ちはずるいvs大変?地主になるにはどうやってなる?

- 武家屋敷(大名屋敷・江戸屋敷)の特徴とは? 跡地に建つ有名施設

- 大家さんとは? 不動産の大家さんになるには

- ランドセット(売り建て住宅)とは メリットデメリット