土地の要件は三つに分かれる 二つの土地へ併用も可能

土地を相続した場合、ほかの相続財産よりも評価額が高額になる場合が多い。土地を相続したことで相続税が支払えず、結果として住む場所を手放さなければならなくなる。そんなケースを防ぐ目的で設けられているのが「小規模宅地等の特例」だ。

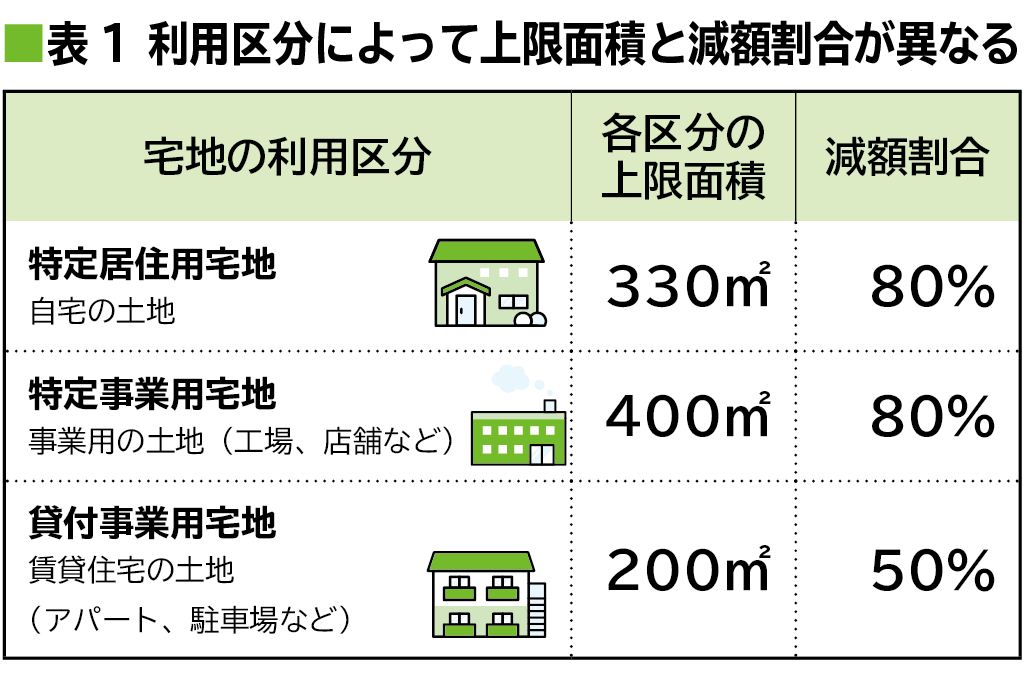

特例が適用される条件は、土地の用途によって、

❶特定居住用宅地

被相続人が住宅として使用している土地

❷特定事業用宅地

被相続人が事業を行っていた土地

❸貸付事業用宅地

賃貸している土地

の三つに分かれる。そして、それぞれ表1のように限度面積と減額割合が異なる。

土地を複数所有している場合、併用することも可能だ。併用する際には、最も減額の効率がいい組み合わせを考える必要がある。

例えば、特定居住用宅地ならば上限330㎡に対して80%の減額割合であるため、大きく減額できると考えられる。ここで考えたいのが土地の評価額だ。仮に、賃貸物件のある土地がもっとも評価額が高い場合は、まず貸付事業用宅地から小規模宅地等の特例を適用していくほうがいいということだ。

相続発生前の話し合いが肝 3年縛りにも注意をする

「効率ばかりを重視すると、相続人の間で不公平感が出る場合があります。そのため、どの土地に特例を適用するのかはあらかじめ話し合っておくといいでしょう」と話すのは税理士法人レガシィ(東京都中央区)の資産税コンサルティング部の中園直希税理士だ。

80%の減額割合という数字ばかりを優先させると、1人の相続人に有利な適用となり、かえって争いの種になってしまうのだという。また、小規模宅地等の特例は遺産分割協議が終わっていることが前提である点にも注意したい。

そのほか、気を付けたいのは「3年縛り規則」だ。貸付事業用宅地に小規模宅地等の特例を適用する場合、貸付開始日から相続発生日まで3年以上経過していないと、特例が適用できないというものだ。21年4月1日以降に発生した相続において、原則すべての貸付事業用宅地に適用される。

これには、相続発生直前に駆け込みで不動産賃貸事業を開始することで、小規模宅地等の特例を適用させて相続税対策をすることを防ぐ目的がある。

この3年縛りを鑑みても、小規模宅地等の特例の適用を考える際には、計画性と専門家への相談が必要だといえるだろう。

土地を相続する場合、ぜひとも使いたい特例。複雑だといわれているが、基本を押さえておけば専門家にも相談しやすいだろう。

(2024年2月号掲載)

アクセスランキング

- 【特集】非住宅ではじめる 遊休地活用ビジネス第六弾:①

- Regeneration ~建物再生物語~:築古アパートをシェアハウスに改修

- 【特集】持ち味発揮 共用部を変えた家主の工夫①:エントランス

- 【特集】押さえておきたい不動産の共有リスクと解消法①

- Regeneration ~建物再生物語~:アトリエ付き住宅へリノベして受賞

- 【特集】古くなったら避けられない 大規模修繕の基礎知識①

- 【特集】24年のカギを握る入居者を引き付ける設備9選

- Regeneration~建物再生物語~:魚屋を複合施設へリノベ

- 【特集】基本を知れば怖くない 税務調査への 対応策:①税務調査概要編

- 【特集】時代に乗り遅れるな今こそ省エネ化①:省エネ賃貸住宅の夜明け

- 【特集】不動産購入で伝来の土地を守る

- 地名・土地の名前の由来 その隠された意味とは?

- 地主・土地持ちはずるいvs大変?地主になるにはどうやってなる?

- 武家屋敷(大名屋敷・江戸屋敷)の特徴とは? 跡地に建つ有名施設

- 大家さんとは? 不動産の大家さんになるには

最大80%の減額が可能 小規模宅地等の特例

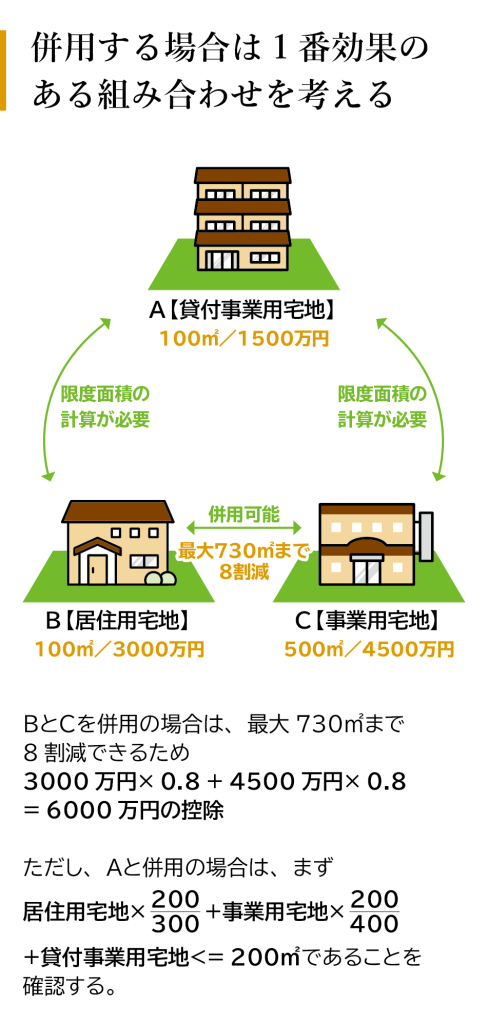

最大80%の減額が可能 小規模宅地等の特例 土地の評価を下げた参考例| 利用価値が著しく低い土地

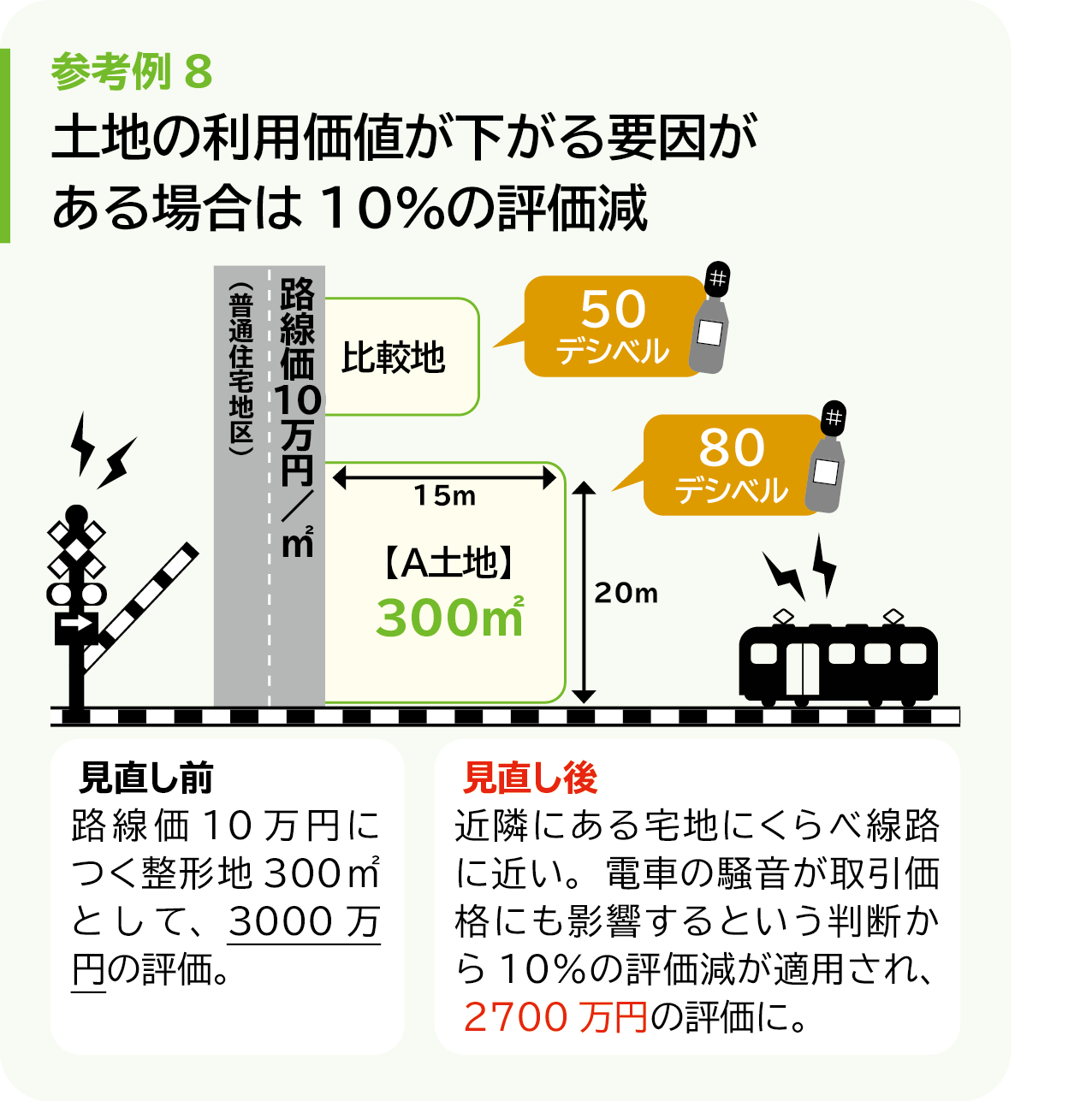

土地の評価を下げた参考例| 利用価値が著しく低い土地 土地の評価を下げた参考例|高圧線のある土地

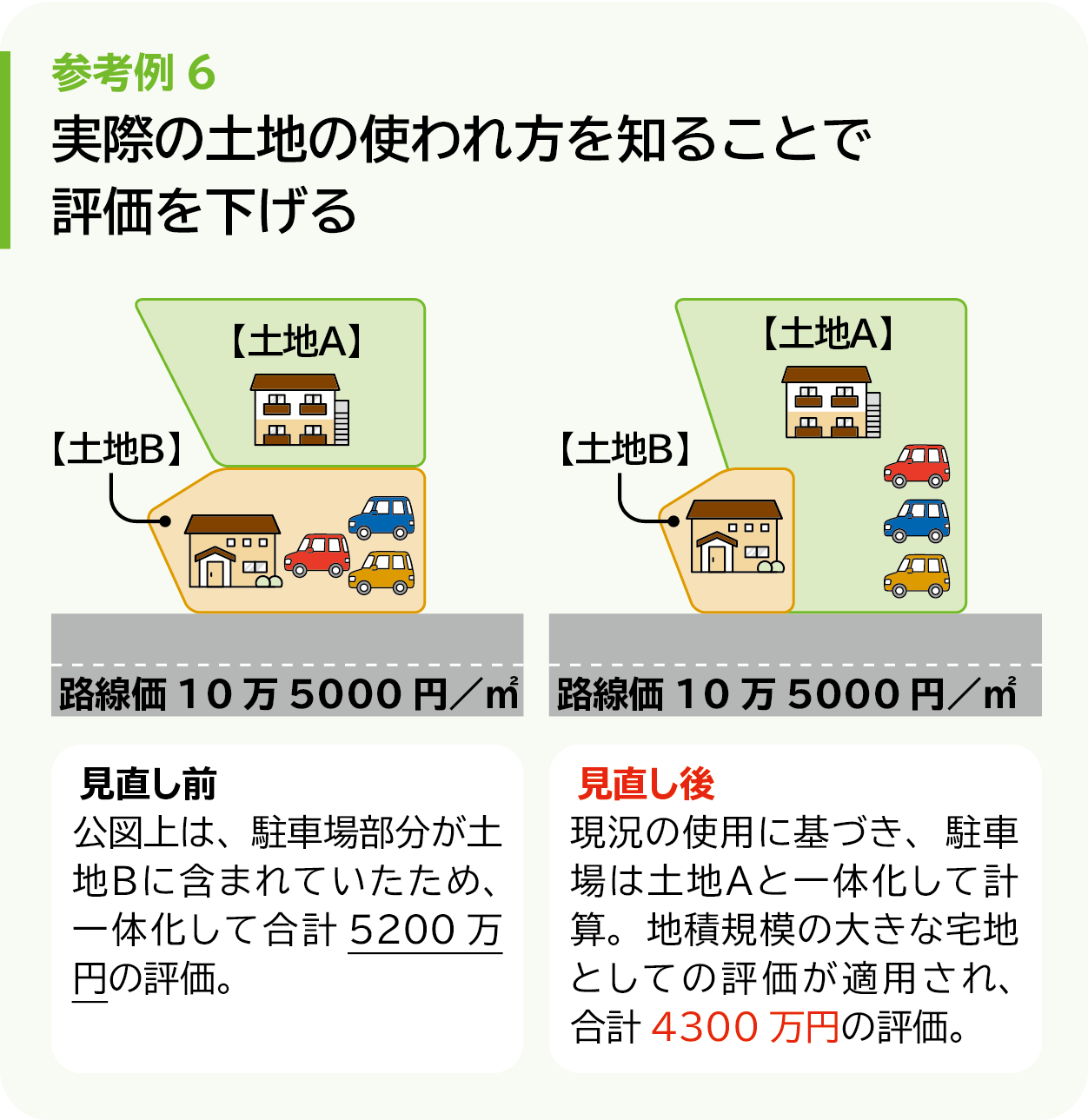

土地の評価を下げた参考例|高圧線のある土地 土地の評価を下げた参考例|地積規模の大きな宅地の評価

土地の評価を下げた参考例|地積規模の大きな宅地の評価

.jpg)