- HOME

- 税務

- 確定申告(青色申告)

- 【特集】改めて押さえておきたい確定申告のポイント②

インボイス登録事業者は申告の手間が増えることに注意

2023年10月からインボイス(適格請求書)制度が始まった。

インボイス制度とは、制度登録事業者が発行する適格請求書を用いて、消費税の仕入れ税額控除を受けるための制度だ。

今まで消費税の免税事業者だった家主の中には、企業やコンビニエンスストアなどの課税事業者に物件を貸していた場合、借主からの要望でインボイス登録事業者になった人も多いのではないだろうか。登録事業者になった家主は、新たに消費税の申告・納税が必要になる。

消費税の計算には、仕入れ額や経費を実費で計算する一般課税(本則課税)と、事務負担軽減を目的に実費計算が不要な簡易課税の2種類がある。課税事業者は2種類のうちどちらかを選ぶのだが、一般課税を選んだ場合、仕入れや経費の支払いで受け取った領収書がインボイス登録のものかどうか(登録番号が記載されてあるかどうか)を確認する必要が出てくる。もちろん、実費計算の手間もかかる。

課税事業者となった家主、もしくは課税事業者に今後なろうとする家主は、このような負担がかかってくることを注意したい。

スムーズな申告のこつは日頃からの書類整理と帳簿つけ

確定申告をスムーズに済ませるためのこつは何か。柳田代表税理士は「関係書類をきちんと整理しておくこと」と指摘する。

「郵送で届いた場合であれば、すぐにファイルに入れておく。もしくは決めておいた場所に保管する。これだけでも、申告直前に慌てて書類を探すことがなくなります」(柳田代表税理士)

というのも、書類によっては紛失した場合の再発行の手続きに、時間と手間を要するものがあるからだ。

また、確定申告を税理士に依頼するか否かにかかわらず、期限の直前になって準備するのではなく、日頃から帳簿をつけておくことも、スムーズな申告の後押しになる。

前述したように、近年は確定申告ソフトが充実している。中には、領収書などをスキャナーで読み込むことで入力作業自体が不要になるものもあり、作業負担はずいぶん軽減されている。また、65万円の控除を受けるためには、国税電子申告・納税システム「e-Tax(イータックス)」による電子申告もしくは電子帳簿保存が必要になるが、最近のソフトは、これらのe-Taxや電子帳簿保存にも対応しているので、活用してみてはどうか。

年が明けると、間もなく申告期間がやってくる。慌てず騒がず、余裕を持った申告ができるようにしておきたい。

PICKUP

家主ならではの確定申告の4つの注意点

確定申告における家主ならではの注意点について、柳田代表税理士は下記の4つを挙げる。

1.減価償却費を計上し続ける

建物の減価償却の計算方法で毎年一定の金額を償却する「定額法」を用いたとする。

建物には構造の違いにより法定耐用年数が定められている。その年数の間、一定の金額を減価償却費として計上するのだが、これを耐用年数が過ぎても計上し続ける家主がいるという。

「アパート、マンションで木造なら22年、鉄骨造なら27年や34年と耐用年数が決まっていますが、年数を過ぎたことを忘れて計上し続ける例があります。これは簿価がマイナスになってしまうので間違いです」

2.物件購入時の仲介手数料と固定資産税清算金は資産計上

物件購入時の仲介手数料、固定資産税清算金は、物件の取得価格に含まれるため、資産計上しなければならない。ところが、「仲介手数料を『手数料』として、また、固定資産税清算金を『租税公課』として費用計上する例が見受けられます」という。ちなみに、売却時の仲介手数料は費用計上するのが決まりだ。

3.司法書士費用、登録免許税は費用、資産のどちらにも計上OK

同じく物件購入時の司法書士費用、登録免許税は費用、資産のどちらに計上してもいい。「通常は、費用に計上する家主が多いです」

4.複数年の火災保険料は1年ごとに費用化

火災保険料を5年分、10年分とまとめて支払う家主も多いだろう。それら複数年分を、支払った年に一括で費用計上しようとしたら、これは間違い。正しいのは1年ごとの費用計上だ。

これに関連して、「支払いを済ませてしまっているためか、何年かたつと、費用計上自体を忘れてしまう家主もいます」。これも計上漏れになるので、気を付けたい。

(2024年1月号掲載)

【特集】改めて押さえておきたい確定申告のポイント②

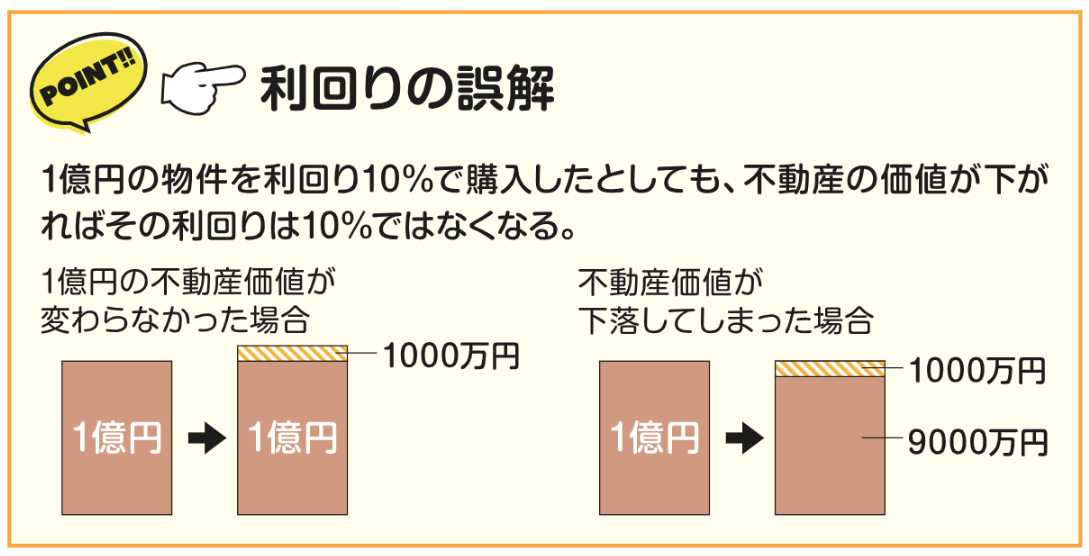

【特集】改めて押さえておきたい確定申告のポイント② 利回りが低い時代、どう不動産投資を考えればいい?

利回りが低い時代、どう不動産投資を考えればいい? 満室経営を維持できていれば、安心と思っていいですよね?

満室経営を維持できていれば、安心と思っていいですよね?