節税効果が変わる会社の活用方式

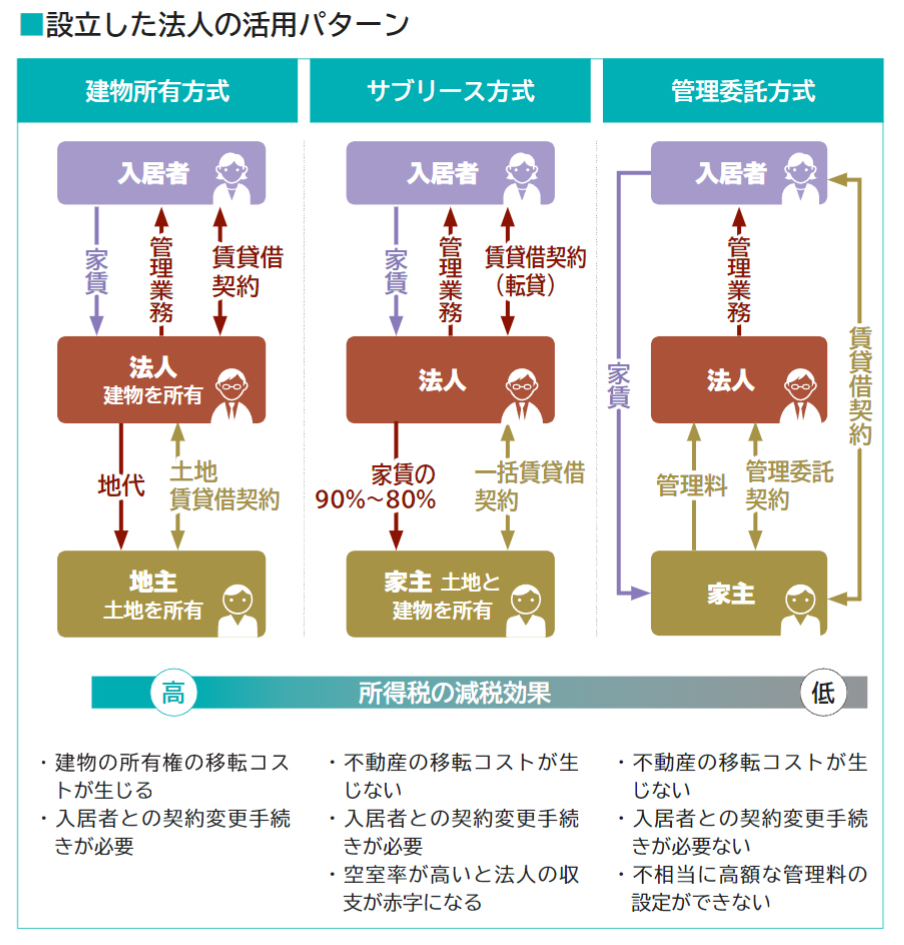

法人を設立する際に考えるべきなのが事業方式で、賃貸経営をする場合は、主に三つに分けられる。それぞれを詳しく解説する。

税理士法人安心資産税会計(東京都北区)

平田康治税理士

法人に管理のみ委託する 方式1管理委託

個人で所有している不動産を、設立した法人に管理委託する方式だ。家主は家賃収入の中から管理料分を法人へ支払うことで、収入を分散することができる。「ただし、管理料は家賃の5%程度が相場で、相場と大きく異なる金額を設定することはできません。所得税法第157条により、所得税の負担を不当に減少させる結果となる取引や税の計算をすると、税務署から否認される可能性があるからです」と話すのは、税理士法人安心資産税会計(東京都北区)の平田康治税理士だ。

不動産の所有者は変わらないため、入居者と賃貸借契約を結び直す必要はなく、3方式の中で最も手間がかからない。ただし、節税効果もいちばん小さく、法人としての売り上げも少ないため、経費として使える金額も少なくなる。

法人が建物を一括借り上げ 方式2サブリース

設立した法人が個人で所有する物件を借り上げる方式。法人は空室でも賃料が発生するリスクがあるため、満室想定家賃の一定額を差し引いた家賃を家主に支払う。満室想定家賃の90~80%が相場で、不当に低い家賃の場合は、税務調査での否認リスクが生じる。

貸主がサブリースを行う法人となるため、入居者との契約変更手続きが必要だ。「不動産の所有権を移すコストがかからず、家賃収入を最大で20%程度分散できるため、この方式をまず選ぶ家主は多いです」(平田税理士)

法人が建物の所有権をもつ 方式3建物所有

土地の所有権は個人のまま、建物の所有権だけを設立した会社に移転する方式のこと。会社は地代を地主個人に毎月支払い、賃料はすべて会社の収入になる。サブリース方式と同じく、入居者との契約変更手続きが必要になるうえ、移転コストもかかるが、節税効果は3方式の中で最も高くなる。

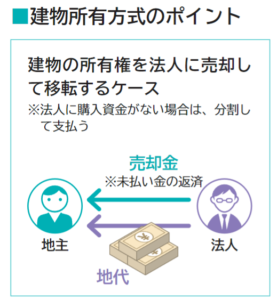

個人所有の建物の所有権を、法人に移すには「贈与」「売却」「現物出資」のいずれかを選択する必要がある。「売却により移転させるのが一般的です。土地を代々引き継いでいる地主の場合、土地を法人に売却すると取得費は売値の5%となり、譲渡税が高額になります。登録免許税と不動産取得税の支払いも大きいです。建物だけを法人に移すケースが多いのはそのためです」(平田税理士)

建物のみを売却する際は、一般的に簿価で売却し、土地は個人名義のままで、「土地の無償返還に関する届出書」を提出するか、「相当の地代」を支払えば、権利金の認定課税は行われない。

MEMO

【土地の無償返還に関する届出書】

通常、個人所有の土地を法人が建物所有目的で借りた際、権利金の支払いがない場合には、借主の法人に課税される。しかし、税務署に「将来土地を無償で返還する旨」を約束する書面を提出することで課税されなくなる。

【相当の地代】

地代の目安は土地の更地価額の6%程度で、適時見直すことが必要だ。

次の記事

(2024年4月号掲載)

アクセスランキング

- 新聞販売所をシェアハウスにリノベし投資利回り33%

- Regeneration ~建物再生物語~:歴史と文化を伝える私設図書館

- Regeneration ~建物再生物語~:わかめ加工場が大人の宿に

- 【特集】次世代に資産をつなぐ 生前贈与の正しい活用法:①生前贈与の基本

- 注目の新築 プロジェクト:デザイン性と収納力で差別化

- 【特集】非住宅ではじめる 遊休地活用ビジネス第九弾①

- 注目の新築プロジェクト:植栽付きバルコニーとドッグラン

- Regeneration ~建物再生物語~:築90年の日本家屋

- 【PR・特集】相続で 困ったときに頼りになる 専⾨家・サービス①

- Regeneration ~建物再生物語~:既存不適格建築物を店舗併用住宅に再生

- 【特集】非住宅ではじめる 遊休地活用ビジネス第六弾:①

- Regeneration ~建物再生物語~:築古アパートをシェアハウスに改修

- 【特集】持ち味発揮 共用部を変えた家主の工夫①:エントランス

- 【特集】押さえておきたい不動産の共有リスクと解消法①

- Regeneration ~建物再生物語~:アトリエ付き住宅へリノベして受賞

- 【特集】古くなったら避けられない 大規模修繕の基礎知識①

- 【特集】24年のカギを握る入居者を引き付ける設備9選

- Regeneration~建物再生物語~:魚屋を複合施設へリノベ

- 【特集】基本を知れば怖くない 税務調査への 対応策:①税務調査概要編

- 【特集】時代に乗り遅れるな今こそ省エネ化①:省エネ賃貸住宅の夜明け

- 【特集】不動産購入で伝来の土地を守る

- 地名・土地の名前の由来 その隠された意味とは?

- 地主・土地持ちはずるいvs大変?地主になるにはどうやってなる?

- 武家屋敷(大名屋敷・江戸屋敷)の特徴とは? 跡地に建つ有名施設

- 大家さんとは? 不動産の大家さんになるには

- ランドセット(売り建て住宅)とは メリットデメリット