不動産管理において家族信託を利用するケースが毎年増えています。

不動産管理者が認知症などで意思能力を失うと資産が凍結され契約を結ぶこともできなくなります。

そのため相続対策や資産管理において家族信託が注目を集めています。家族信託は成年後後見制度と比較して柔軟に設計できます。

「家主と地主」編集部が家族信託とは何か、掛かる費用や、4つのメリット、家族信託と成年後後見制度との比較を解説します。

家族信託とは

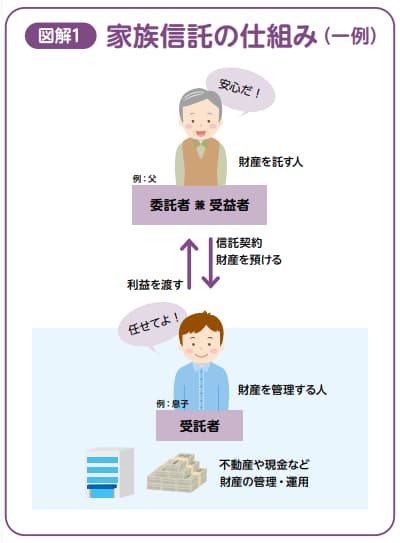

家族信託とは、委託者が元気なうちに金銭や不動産などの財産の名義だけを受託者となる人や法人に変更し、その人(または法人)に管理してもらうことです。

家族信託契約で不動産の名義を受託者に移しても家賃収入や売却代金は委託者(受益者)の収入とみなされるために、贈与税の問題は発生しません。

認知症などで意思能力を失ったり、亡くなったりした場合でも名義が移っているために、資産の管理、運用、処分が可能になります。

家族信託の費用

家族信託の費用は、信託財産の評価額の1~2%が目安です。費用の内訳は以下の通り。

- 専門家のコンサル費用

- 公正証書作成手続き代行費用

- 公正証書の作成費

- 司法書士への登記依頼費用

- 登録免許税

不動産信託財産の評価額は、固定資産税評価額となり、仮に1億円の不動産の場合は、家族信託に100万~200万円程度の費用が掛かります。

家族信託4つのメリット

受託者を指名し財産管理できる

家族や親族に障害があったり引きこもりになっていたりなど経済的自立が困難な子供がいる場合メリットがあります。

長男を家族信託の受託者とします。両親が亡くなっても敢えて信託契約を終了させず、兄弟を第3受益者(受益権の持ち分はそれぞれ兄弟の人数で平等に割る)とする信託を継続します。

登記簿の所有者欄には「受託者 長男」が記載され、管理処分権限が集約できます。家賃収入は兄弟で平等に割ることができ、不動産を売却する選択をした場合でも、長男が単独で売却し売却益を兄弟で平等に割ることができます。

具体例として、親が賃貸マンションを所有しいるとします。子供が3人います。そのうち一人が契約を結ぶことができるような意思能力を持たない場合が挙げられます。

両親亡き後3人で共有物件として相続してしまうと、将来的に売却したくなったときに、一人の意思を確認できません。その場合、そこに後見人という代理人を付ける必要があります。売却手続きも非常に煩雑になります。

仮に親の代で物件を売却して現金を3等分したとしても、障害のある子が現金を使い切ってしまったり、だまされたりする可能性もあります。そこで、受託者を長男として家族信託することで財産管理の仕組みを残すことができます。

相続税は、通常の所有権財産相続と家族信託では税務上のメリットもデメリットもありません。相続税は、父親→母親→3人の兄弟と、所有者が変わるたびに課税されます。

家族信託には遺言代用信託という遺言の機能を持たせることができます。受益者と受託者が合意しない限りは遺言代用の条項も変更できないため、子供同士による書き換え合戦は起こりえません。家族会議でしっかり話し合った結果としての遺言代用の部分は将来の紛争を予防できます。

認知症に備え信託口口座に資金を積み立てることができる

賃貸管理者に認知症が発生した場合、家族が管理できるように家族信託を行うと様々なトラブルを防ぐことができます。

現在収益不動産で管理会社に管理を委託している場合、現状は家主の認知症で意思能力を失ったとしても、管理会社が家主に代わり、家賃収入との相殺で原状回復を行ったり入居者の募集を行ったりしてくれます。

また管理者が認知症になった場合、以下の問題が起こりえます。

- 本来は、契約の当事者が意思能力がないので契約はできない

- 大規模修繕の場合、金額が大きいため家賃収入では相殺できない。現金が必要となるが建て替えられる家族は多くなく、銀行の窓口では本人でないと引き出せない

こういった事態を避けるために、家族信託で家族が管理できるようにし、大規模修繕分の資金を信託口口座で積み立てておくと良いのです。

どのような不動産を何棟所有しているか、納税に掛かる資金、今後の相続の意向などを確認しておく必要があります。また信託口口座は、口座を管理する受託者が意思能力を失ったり、亡くなったりしても、凍結されないメリットが大きいです。

しかし受託口口座が開設できる金融機関はかなり限られていることと口座開設に費用が掛かることがネックでしょう。

経営権のみ引き渡すことができる

親世代が元気なうちに賃貸経営の経営権のみ次の世代に渡して、実際に経験を積ませることができます。家族信託をきっかけに子供世代が賃貸経営を受け継ぐ意思があるかを確認することができます。収益物件のうち、家族信託を行った方が良い物件は以下の通りです。

- 入居者が引き起こすトラブルが多い

- 売却予定がある

- 管理会社が入っていない

- 大規模修繕の実施時期が近い

- 借主が法人である

- 融資を受けており将来金利の見直しの機会がある

受益者死亡後の引継ぎ者を決めることができる

家族信託では受益者死亡後の引継ぎ者を決めることができます。

例えば、A家の場合、長男には子供がおらず、次男には子供がいる場合、長男の亡き後は妻へ、妻の亡き後は妻の兄弟へ土地が引き継がれてしまう可能性があります。

しかし親世代からすれば、長男の亡き後は次男の子供に財産が引き継がれることを望むでしょう。遺言の場合は、長男亡き後、次は誰に継がせるかを示すだけでそれ以降を決められず、長男亡き後は次男へといった代々の相続は実現できません。

家族信託ならば遺言では提示することができない、2代目、3代目に財産を継承することが可能になります。

家族信託契約を結ぶことで孫世代に土地・不動産を継承させることが可能な組み方をご紹介します。

- 父が自分を受益者として、受託者と信託契約を結ぶ、数十年を想定した長期の信託は受託者を家族で構成した法人とするのもおすすめ

- 父の死後は母を受益者として、引き続き、法人が土地・不動産を経営

- 母の死後は長男が受益者へ、長男の死後は次男へと、一族が代々引き次ぐことができる

家族信託と後見制度の違い

| 内容 | 家族信託 | 成年後後見制度 |

| 費用 | 信託財産の評価額1~2%程度 | 選任までの費用は10~30万。後見人の報酬は最低年額24万円から(財産額による) |

| 締結までの期間 | さまざま | 申し立ての準備から選任まで2~3か月 |

| 途中でやめられるか | いつでも元に戻すことができる | 原則一生 |

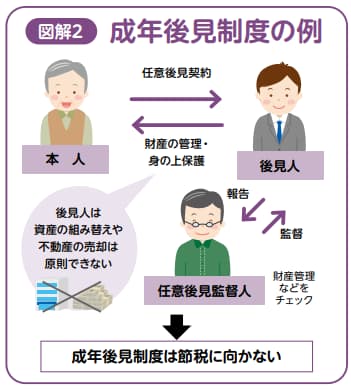

本人の意思能力がなくなると成年後後見制度を利用する場合が多くあります。成年後後見制度とは、本人の判断能力が不十分になった場合、家庭裁判所によって選任された成年後後見人らが本人を法律的に支援する制度です。

しかし後見人は本人の利益の観点から合理的な理由がなければ、資産の組み換えや老朽アパートの建て替え、売却などは原則できず、家族が望む資産運用や相続税対策は事実上できません。自宅は本人のために残しておくべき資産という位置づけになります。

まとめ

- 家族信託とは?

- 家族信託の費用

- 家族信託4つのメリット

- 後見制度と家族信託の違い

について、まとめました。厚生労働省では2025年には700万人が認知症になると予測し、高齢者の5人に1人が認知症を発症するとしています。不動産管理においても、管理者の認知症のリスクに備えて家族信託を行うケースが増えています。

アクセスランキング

- 【特集】外国人との共存は地方都市消滅を防ぐ

- 新聞販売所をシェアハウスにリノベし投資利回り33%

- Regeneration ~建物再生物語~:歴史と文化を伝える私設図書館

- Regeneration ~建物再生物語~:わかめ加工場が大人の宿に

- 【特集】次世代に資産をつなぐ 生前贈与の正しい活用法:①生前贈与の基本

- 注目の新築 プロジェクト:デザイン性と収納力で差別化

- 【特集】非住宅ではじめる 遊休地活用ビジネス第九弾①

- 注目の新築プロジェクト:植栽付きバルコニーとドッグラン

- Regeneration ~建物再生物語~:築90年の日本家屋

- 【PR・特集】相続で 困ったときに頼りになる 専⾨家・サービス①

- Regeneration ~建物再生物語~:既存不適格建築物を店舗併用住宅に再生

- 【特集】非住宅ではじめる 遊休地活用ビジネス第六弾:①

- Regeneration ~建物再生物語~:築古アパートをシェアハウスに改修

- 【特集】持ち味発揮 共用部を変えた家主の工夫①:エントランス

- 【特集】押さえておきたい不動産の共有リスクと解消法①

- Regeneration ~建物再生物語~:アトリエ付き住宅へリノベして受賞

- 【特集】古くなったら避けられない 大規模修繕の基礎知識①

- 【特集】24年のカギを握る入居者を引き付ける設備9選

- Regeneration~建物再生物語~:魚屋を複合施設へリノベ

- 【特集】基本を知れば怖くない 税務調査への 対応策:①税務調査概要編

- 【特集】時代に乗り遅れるな今こそ省エネ化①:省エネ賃貸住宅の夜明け

- 【特集】不動産購入で伝来の土地を守る

- 地名・土地の名前の由来 その隠された意味とは?

- 地主・土地持ちはずるいvs大変?地主になるにはどうやってなる?

- 武家屋敷(大名屋敷・江戸屋敷)の特徴とは? 跡地に建つ有名施設

- 大家さんとは? 不動産の大家さんになるには

- ランドセット(売り建て住宅)とは メリットデメリット

【特集】裁判例から学ぶ 争いのない相続①

【特集】裁判例から学ぶ 争いのない相続① 【連載】税の知識をプロから学ぶ! 家主のための 税務対策Q&A:3月号

【連載】税の知識をプロから学ぶ! 家主のための 税務対策Q&A:3月号 【PR】不動産特化型会計事務所はオーナーの味方!

【PR】不動産特化型会計事務所はオーナーの味方!