8月から12月までは、1年の中でも最も多く税務調査が行われる時期となる。所得税や法人税、相続税についての申告内容に不備があった場合は追徴課税を受けることとなる。税務調査なんて無関係と思っている人も、明日はわが身。まずは税務調査の概要や自身が調査対象になりやすいか否かを把握しておこう。後段では、実際に税務調査を体験した家主の話を紹介する。

Q&A形式で知る 税務調査

税務調査について、所得税・法人税については主に花光慶尚税理士に、同じく相続税については主として松木愼一郎税理士と飯塚美幸税理士にそれぞれ聞いた。

花光慶尚税理士事務所(東京都台東区)

花光 慶尚税理士(47)

松木飯塚税理士法人(東京都港区)

松木 愼一郎税理士(70)

飯塚 美幸税理士

税務調査概要編

Q1:税務調査とは何か

A:税の申告内容に誤りがないか国税局や税務署が調べること

【所得税・法人税・相続税】

税務調査とは、国税の質問検査権に基づき、申告内容が正しいかどうかを帳簿書類や申告書などで確認する国税の行政手続きのこと。申告内容に誤りが認められた場合や、申告する義務がありながら申告していなかったことが判明した場合に国が是正を求めるものだ。

税務調査には、任意調査と強制調査がある。強制調査は令状を取って行うもの。家主が税務調査の対象になる場合は任意調査となることがほとんどだ。「任意調査には事前予告のない無予告調査もありますが、それは「現金商売」をしている場合などに現物を確認する目的です。不動産オーナーの場合は、事前予告のある任意調査を想定しておけばいいでしょう」(松木税理士)

任意調査には、実地調査と簡易な接触がある。実地調査は調査官が納税者の会社や自宅などに出向いてヒアリングや帳簿などの資料の確認を行うもの。これに対し簡易な接触では、書面や電話による連絡や税務署でヒアリングを行い、納税者に対して自発的な申告の見直しを促すのだという。

なお、実地調査で非違(申告内容の違反や誤り)が判明したときは、税額の差分について加少申告加算税などの罰金が課されるが、簡易な接触の場合、行政指導の範囲内となる場合であれば加算税は課されない。事案として軽微な順に、簡易な接触、実地調査、令状のある強制調査となるため、実施件数は簡易な接触が最も多くなっている。

Q2:地主・家主には税務調査が来やすいものか

A:所得や相続額が大きくなると税務調査の対象になる確率は上がる

【所得税・法人税】

地主や家主はいわゆる高所得者であることが多い。「全国の国税局では富裕層PT(プロジェクトチーム)と呼ばれる専門チームが組織されています。また、特定の税務署では上位富裕層を重点管理する体制を敷いています。所得や資産の規模にもよるので一概には言えませんが、少なくとも上位富裕層に位置付けられている地主・家主が一定数いると考えられます」と花光税理士は話す。国税庁が特に重要視しているのは海外取引をする人や法人だ。だが、不動産などの大口所有者も重点的に見られているとみていいだろう。

【相続税】

相続税について、「相続財産額が多く、重要な非違がある場合には税務調査の対象になりやすいと思っていいでしょう」と話すのは飯塚税理士だ。

資産額が多い場合には財産債務調書の提出が義務付けられている。相続税申告にその財産が反映されていなければ確実に調査対象になるという。

財産債務調書制度の対象となるのは、その年の所得が2000万円を超えている人のうち、3億円以上の財産または価額の合計額が1億円以上の有価証券などを有する人だ。また、所得がない人でも財産が10億円以上ならば対象となる。

単純に相続資産が多いほうが、申告内容に誤りがあった場合により多くの追徴税額を課すことができる。税務署にとっても効率がいいということだろう。

家賃収入があるうえ、不動産の評価額が大きくなりやすい地主や家主には、税務調査が入りやすいと考えられる。

【詐欺に気を付けて】

訪問すると連絡してきた調査官が実在の人物かを確認したほうがいい。税理士に依頼しているのに直接電話がかかってきたら、それは100%詐欺である。万が一電話があっても、何も答えず、税理士から折り返すとして、税務署名、部門名、氏名、内線番号を聞いておくことだ。税理士は税務職員簿を持っているので、その確認を容易に行うことができる。

税理士に依頼していない場合は自ら税務署に照会しよう。直接訪問して脱税であると脅し、今支払うなら追徴課税金を減額してあげるなどと持ちかけてくるのがその手口。絶対に屋内に入れてはいけない。最近はインターネットでのフィッシング詐欺も多い。国税庁のホームページで注意喚起されているほどだ。

国税庁のホームページでは、不審なショートメッセージやメールを受信した場合や、国税庁ホームページになりすましたサイトに対して注意喚起をしている。決してメールに記載されたURLにアクセスしないようにしよう。もしもの時には警察に速やかに相談するといい。

Q3:実地調査は年間何件程度行われているか

A:所得税、法人税、相続税の合計で約12万件

花光税理士は、「税務調査の実施件数や重点項目などについては、国が資料を発表しています。税務調査の対象をどう選んでいるかなど、傾向の参考になるでしょう」と話す。

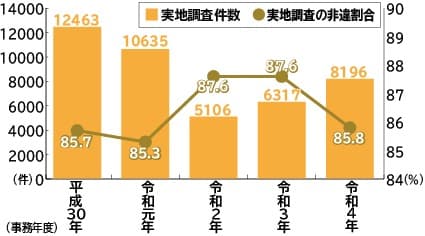

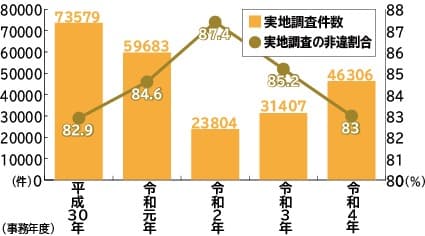

そこで国税庁発表資料を見ると、直近の令和4事務年度の実地調査の件数は、所得税が約4万6000件、法人税が約6万2000件、相続税が約8000件となっている。新型コロナウイルス下ではどの税に関する実地調査も減少したが、近年は回復傾向となっている。

着目すべきは実地調査において申告の誤りが見つかった割合(非違割合)だ。

所得税が83%、法人税等が76%、相続税が86%となっている。所得税と相続税は8割以上、法人税は7~8割と、実地調査に至ってしまった場合はかなり高い割合で不備が指摘されている。税務署が情報を精査し、かなりの確度で訪問先を選定していることがうかがえる。

「実地調査が実施された場合に申告の誤りが見つかる確率は非常に高いものです。なるべく実地調査に来させないようにすることが重要です」と花光税理士は話す。

なお、簡易な接触は実地調査よりも多く行われている。その件数は、所得税が約59万件、法人税が約6万6000件、相続税が約1万5000件となっている。

所得税、法人税、相続税の実地調査件数と、同じく簡易な接触の件数を比較すると、実地調査の合計件数が約11万7000件であるのに対し、簡易な接触の合計件数は約67万3000件となっている。全体では、簡易な接触が85%と大多数であることがわかる。

【実地調査件数と簡易な接触の件数】

■所得税の実地調査件数と非違割合の推移

■相続税の実地調査件数と非違割合の推移

■法人税等の実地調査件数と非違割合の推移

■実地調査と簡易な接触の件数割合(令和4事務年度)

※国税庁の資料を基に地主と家主が作成

(2024年7月号掲載)

THE 地域共生:地域と不動産事業の発展

THE 地域共生:地域と不動産事業の発展 【特集】押さえておきたい不動産の共有リスクと解消法①

【特集】押さえておきたい不動産の共有リスクと解消法①